Cet article est une version sur site de notre newsletter Unhedged. Inscrivez-vous ici pour recevoir la newsletter directement dans votre boîte de réception tous les jours de la semaine

Bonjour Beau rallye boursier hier sans raison apparente. Nous maintenons l’opinion de bon sens selon laquelle le marché restera chaotique jusqu’à ce que nous puissions mieux évaluer où la Réserve fédérale finira, nous nous attachons donc à en faire plus dans les mois à venir. Envoyez-nous un e-mail si vous avez une meilleure idée : [email protected] et [email protected].

Le chaos de la dette européenne

Bien sûr, nous aurions dû écrire sur la proto-crise de la dette européenne la semaine dernière, mais nous étions trop liés à la Fed pour vraiment nous rattraper.

Alors que nous hésitions, la Banque centrale européenne semble avoir incité les vendeurs d’obligations européennes périphériques à reculer et à gagner du temps pour trouver une solution structurelle à ce problème :

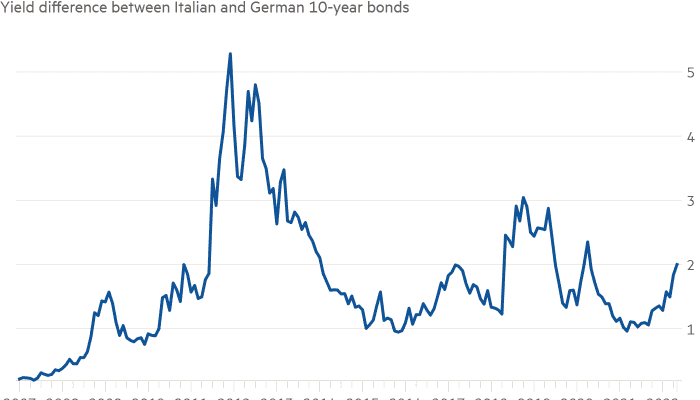

Il s’agit de l’écart entre les obligations italiennes et allemandes à 10 ans, qui a commencé à s’élargir une fois qu’il est devenu clair que l’inflation obligerait la BCE à suivre la Fed en augmentant les taux. Sur le côté droit, vous pouvez voir comment la réunion d’urgence de la BCE de mercredi dernier et les promesses d’action faites par la suite ont inversé l’expansion pour le moment.

Rappelez-vous le problème de base. L’Italie – symbole de nombreux pays périphériques de la zone euro, de l’Espagne à la Grèce – a encore plus de dettes qu’il y a dix ans lorsqu’elle a frappé une crise. Les maths sont vraiment diaboliques maintenant. La dette de l’Italie est de 150 % du produit intérieur brut. Ses obligations à 10 ans, par exemple, rapportent 3,7 %. Bien sûr, il aura vendu de la dette à des rendements inférieurs, mais à mesure que l’ancienne dette débordera, les coûts augmenteront. Le PIB, en revanche, n’augmentera pas de près de 5,5 % (3,7 % x 150 %). La charge de la dette italienne augmentera donc régulièrement par rapport au PIB.

Cela cause des problèmes. Des taux d’intérêt plus élevés ralentissent la croissance en général. Les ménages détiennent une part importante de la dette, ce qui entraîne des effets de richesse négatifs. Les banques possèdent aussi beaucoup, et lorsque la valeur des obligations baisse, leurs bilans s’affaiblissent et elles ne peuvent plus prêter autant. Ensuite, il y a la possibilité d’une contagion de portefeuille, qui fait baisser les prix des autres actifs européens. L’instabilité de la dette pourrait également pousser l’euro à la baisse et donc le dollar à la hausse, ce qui signifie un resserrement automatique des conditions financières dans le monde.

Tout va très mal. Et puis il y a la conséquence politique très lointaine mais pas impensable : la vie à l’intérieur de la zone euro devient si inconfortable pour les Italiens que le pays décide de sortir de la monnaie unique.

La BCE ne veut vraiment pas que cela se produise. D’où son engagement dans une sorte de programme d’achat d’actifs ou « outil anti-fragmentation » qui réduirait les spreads obligataires italiens (ou d’autres périphériques). Les détails viendront le mois prochain.

La bonne nouvelle est que le Conseil des gouverneurs semble être sur la même longueur d’onde et s’attaquer tôt à la question. Aussi rapide et inquiétante qu’ait été la hausse des spreads, leurs niveaux absolus n’ont été plus élevés qu’en 2018-2019 lorsque les programmes d’achat d’obligations de la banque se sont assoupli. Même schéma, plus en arrière :

La mauvaise nouvelle est que la tâche consistant à faire baisser les spreads est rendue plus difficile par l’inflation. C’est fou d’acheter des obligations et d’augmenter les taux d’intérêt en même temps. En termes de politique monétaire, les deux ont des effets opposés. Le plan de la BCE doit donc inclure une certaine forme de «stérilisation» pour maintenir les achats périphériques neutres par rapport à la masse monétaire. Cela signifie vraisemblablement vendre un autre type d’euro-obligations ou une sorte de mécanisme de dépôt à terme pour compléter le produit des achats d’obligations (il se peut également que l’anti-fragmentation signifie que la BCE doit émettre plus de hausses de taux qu’autrement) .

C’est une grande expérience. Comme Eric Lonergan de M&G l’a résumé dans le FT de lundi :

Le ciblage des spreads souverains par une banque centrale n’a jamais été fait auparavant. L’élaboration d’un programme impliquerait la création d’un panier de référence d’obligations d’État européennes « sûres » des pays du cœur de la zone euro comme l’Allemagne et la détermination d’un écart acceptable pour chaque marché. La BCE s’engagerait alors à imposer un plafond à ces spreads. . .

Nous devons être conscients des risques. Dans les cas extrêmes, la BCE devient un teneur de marché pour [Italian] ou d’autres obligations. La liquidité pourrait disparaître. Comment et à quel prix l’Italie émettra-t-elle des obligations sur le marché primaire ? Les arrangements peuvent-ils être joués par les acteurs du marché ? Comment la BCE sortira-t-elle ?

La BCE est là terre inconnueet si quelque chose tourne mal, l’économie mondiale subira un autre choc de croissance désagréable.

Combien d’argent la BCE va-t-elle dépenser pour les achats d’obligations périphériques, et cela sera-t-il suffisant ? Frederik Ducrozet de Pictet a estimé que 10 milliards d’euros par mois pourraient être déployés initialement, qui pourraient être levés grâce au rachat d’actifs achetés dans le cadre du programme d’achat d’urgence en cas de pandémie. Mais il souligne que le double du montant de la dette italienne doit être reconduit pour le reste de cette année. Le réinvestissement de Pepp « n’est pas susceptible d’entraver le soutien nécessaire en cas de fragmentation sévère et de dislocation prolongée du marché ». La BCE devra peut-être aller plus loin.

Cela pourrait donc coûter cher. Mais il existe une possibilité de hausse significative à long terme. Le péché originel de la zone euro est une monnaie commune et une politique monétaire sans politique budgétaire centrale, comme c’est le cas aux États-Unis. L’anti-fragmentation pourrait être un pas dans cette direction. Voici George Saravelos de la Deutsche Bank :

Ce [proposed anti-fragmentation] renforce la mutualisation fiscale implicite et conduit de facto à un Eurobond. Un filet de sécurité périphérique est théoriquement concevable comme une option de vente [Italian bonds] et une option d’achat [German] Les Bunds créent ainsi un taux d’intérêt de base pondéré par le PIB plus stable. En supposant que les opérations soient stérilisées, l’Eurosystème absorbera le risque périphérique sur son bilan en échange d’engagements sans risque à court terme (très probablement des dépôts à terme), augmentant ainsi l’assainissement budgétaire. Un investissement [European bond] Le panier améliore le rendement européen. Gardez à l’esprit que le différentiel de taux d’intérêt euro / États-Unis sur 10 ans est à son plus haut niveau depuis huit ans en dehors de Covid.

L’Europe a montré par le passé que, sous la pression, elle fera tout ce qu’il faut pour maintenir ensemble sa structure monétaire et budgétaire fragile et défectueuse. S’il recommence cette fois, il pourrait également y avoir des améliorations structurelles à la fin.

Compte tenu de cela, il pourrait être tentant d’essayer le Jon Corzine Memorial Trade et de parier sur le resserrement des spreads avant d’obtenir un appel de marge. Pas un pari stupide, mais, comme l’a découvert Corzine, un pari délicat au fil du temps.

Une bonne lecture

Le champion, taisez-vous.

Newsletters recommandées pour vous

vérifications nécessaires — Les meilleures histoires du monde de la finance d’entreprise. Inscrivez-vous ici

notes de marais — Connaissance approfondie de l’intersection de l’argent et du pouvoir dans la politique américaine. Inscrivez-vous ici

Le post Dette européenne : le risque avant la récompense est apparu en premier sur Germanic News.