Le secret le mieux gardé par les banques est de savoir qui sont leurs clients. Pas le type de clients que vous avez, ce qui est supposé. Mais quels sont leurs noms et prénoms, surtout dans le métier de grandes fortunes. Un créneau où une poignée de comptes déplacent des milliards. Dans le cas d Crédit Suisserécemment secouru et revendu en urgence à son plus grand rival UBSle mystère est protégé sous de nombreuses clés afin que la méfiance ne se propage pas et empêche ainsi la concurrence d’emporter leurs clients de bonne réputation.

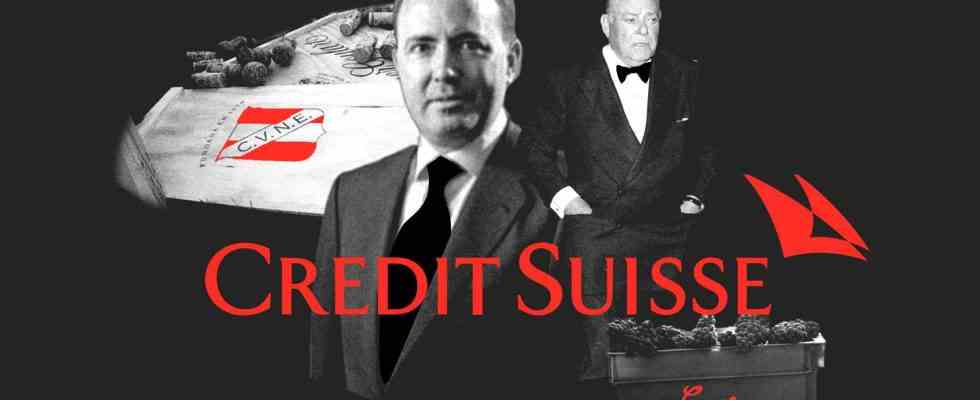

Un groupe restreint de clients en Espagne dans lequel, cependant, et comme EL ESPAÑOL-Invertia a pu le confirmer auprès de sources proches, les noms illustres abondent tels que Juan Abelló, Leopoldo del Pino, la famille Bernar Real de Asúa, Antonio Asensio Mosbah ou la famille Herrero, entre autres. Toutes les banques raflent la gestion de leurs actifs après la crise et la chute du Credit Suisse.

Avec les premières rumeurs de résolution ou de vente forcée il y a deux semaines, certains clients du Credit Suisse dans notre pays ont déjà commencé à déplacer leur capital vers Banque Allemandela banque qui s’est montrée la plus agressive l’année dernière pour attirer les banquiers et les clients des banques suisses en difficulté.

Mais la punition boursière que le marché a causée à l’action de Deutsche, les investisseurs diagnostiquant un avenir similaire à celui du Credit Suisse lui-même, ce qui a déclenché le prix de son assurance par défaut de crédit (CDS), a rendu les clients espagnols qui n’avaient pas encore donné d’ordre de sortie à la banque allemande réfléchirait à deux fois.

C’est là que des entités américaines comme Citi ou JPMorgan, qui ces derniers jours ont exploité le mécontentement et la peur mieux que quiconque au Credit Suisse. Ils ont également profité du ralentissement de Deutsche dans la capture des soldes depuis le précédent.

Fermer ou vendre en Espagne

Tous ces groupes partagent des caractéristiques communes, qu’ils soient de nationalité suisse, allemande ou américaine : ce sont des multinationales historiques et bien connues qui ont tendance à travailler avec de grands investisseurs privés, des entreprises et des institutions de chaque pays ; ils ont des bilans solides et la capacité d’opérer à la fois à l’actif et au passif, et ont des services bancaires aux entreprises et des services bancaires privés.

Selon des sources financières, d’autres petites banques suisses comme Julius Baer ou J. Safra Sarasin Ils ont aussi « pêché » dans une rivière agitée, comme les grands bancs espagnols, dans le cas de Santander ou BBVA.

Rappelons que, comme l’annonçait ce journal, UBS ne pourra pas opérer avec la filiale du Credit Suisse en Espagne en raison de la clause de non-concurrence de trois ans qu’elle a scellée avec Singular Bank lors de la cession de son activité de gestion de fortune. Par conséquent, UBS devra fermer ou vendre Credit Suisse Espagne, qui gère environ 10 000 millions d’euros.

Ainsi, toutes les banques et sociétés d’investissement indépendantes tirent au sort les clients célèbres des Suisses. Parmi ceux cités, certains ont leur propre sicav, et ceux qui n’en ont pas parce qu’ils maintiennent des portefeuilles d’actions, d’obligations et de fonds d’investissement. Dans le même temps, nombre d’entre eux ont obtenu des prêts personnels ou professionnels.

CVNE ou Banco Herrero

Son principal client est le magnat et propriétaire terrien Juan Abelló, président honoraire de la holding Torreal. Il est la septième personne la plus riche d’Espagne et sa fortune s’élève à 2 800 millions d’euros, selon la liste Forbes, un patrimoine dont Credit Suisse gère une bonne partie. la sicav Investissements Nairaavec plus de 100 millions, représente ses investissements financiers.

Normalement, ce type de personnalité publique répartit la gestion de sa fortune entre diverses entités : deux ou trois banques privées (avec une prédominance d’étrangers), qui s’appuient parfois sur le family office de la saga familiale, et au moins une grande banque. Espagnol.

Leopoldo del Pino, quatrième actionnaire de Ferrovial et frère de l’actuel président de la société d’infrastructures, Rafael del Pino, occupe également une position importante dans les activités ibériques du Credit Suisse. Sa fortune totale est de 1 700 millions et sa sicav est logée dans la banque suisse Investissements rapidesavec plus de 330 millions, selon les dernières données disponibles de la Commission nationale du marché des valeurs mobilières (CNMV).

la sicav Platine Financier, de la famille Asensio (Grupo Zeta, qui a été racheté par Prensa Ibérica), est une autre référence du Credit Suisse. Il rassemble 90 millions d’euros.

[Del interés de Deutsche a una posible demanda de Singular: cinco claves del futuro de Credit Suisse (UBS) en España]

Au total, chaque sicav est un monde en soi. Alors que la société d’investissement d’Abelló est autogérée, celle de Leopoldo del Pino a confié la gestion de son portefeuille à Miraltabank et celle d’Asensio a délégué sa gestion à Abante, JPMorgan et Talenta.

Les autres clans familiaux qui défilent habituellement dans les bureaux du Credit Suisse sont les Herrero, héritiers du vieux et Oviedo banc de forgeronqui a été absorbée par Banco Sabadell, ou Real de Asúa, propriétaires du Caves de la Rioja de la Compañía Vinícola del Norte de España (CVNE).

Logo du Credit Suisse dans certains bureaux de la banque. Lam Yik. Reuters. Hong Kong (Chine)

La fortune des banquiers descendants d’Herrero oscille entre 250 et 300 millions d’euros, tandis que le total des actifs des vignerons d’Haro oscille entre 60 et 70 millions, selon les approximations faites par diverses sources au sein du Credit Suisse et d’UBS. Ces derniers ont la sicav dans la banque suisse Bourse du 21e siècleavec 5,5 millions d’euros d’actifs.

Avec des clients aussi prestigieux, il est normal que la quasi-totalité des grandes banques internationales et espagnoles dotées de divisions Private Banking et Corporate Banking soient à l’affût de l’avenir du Credit Suisse dans notre pays. Attirer un ou plusieurs de ces investisseurs garantirait un bon montant de commissions. Tout dépendra de ce que fera UBS pour éviter de violer la clause anti-concurrence avec Singular Bank.

Koplowitz et UBS

Justement, le nouveau propriétaire de Credit Suisse – l’opération sera officialisée fin 2023 – sait bien ce que cela signifie de laisser échapper un gros client dans une transaction d’entreprise. Alicia Koplowitz a contracté un prêt de 200 millions d’euros auprès d’UBS que Singular ne pouvait retenir. La réglementation bancaire aurait obligé la banque privée de Javier Marín à consommer 40 millions de capital pour maintenir le crédit de la femme d’affaires.

À l’époque, Koplowitz a confirmé que le crédit d’un nantissement sur actions Acerinox, raconte une source bien informée. Puisque Singular Bank n’avait pas assez de capital, le crédit de l’aristocrate BBVA l’a gardéune banque qui, d’autre part, gère déjà, avec Omega Capital, la sicav Koplowitz : Morinvest.

Avant son retrait d’Espagne, UBS disposait d’environ 1 000 millions d’euros – sur un total d’actifs transférés à Singular de 14 000 millions – en prêts. De ce poste de crédit, la banque Marin a perdu les trois ou quatre prêts les plus importants pour la même raison qu’avec Alicia Koplowitz.

Suivez les sujets qui vous intéressent