Als Pipe war 2019 gegründet, seine Vision bestand darin, SaaS-Unternehmen eine Finanzierungsalternative außerhalb von Eigenkapital oder Risikokapital zu bieten.

Die Mission des in Miami ansässigen Fintechs bestand insbesondere darin, SaaS-Unternehmen eine Möglichkeit zu geben, ihre Einnahmen im Voraus zu erzielen, indem sie sie mit Investoren auf einem Marktplatz zusammenbringen, der einen ermäßigten Satz für den jährlichen Wert dieser Verträge zahlt. Pipe beschreibt seine Buy-Side-Teilnehmer als „eine geprüfte Gruppe von Finanzinstituten und Banken“. Ziel der Plattform war es, Unternehmen mit wiederkehrenden Einnahmequellen Zugang zu Kapital zu bieten, damit sie ihr Eigentum nicht durch die Aufnahme von Fremdkapital verwässern oder zur Aufnahme von Krediten gezwungen werden.

Im Laufe der Zeit erkannte das Führungsteam, dass sein Modell auch auf andere Branchen anwendbar wäre. So gab das Unternehmen im vergangenen März bekannt, dass dies der Fall war Erweiterung des Umfangs seiner Plattform über reine SaaS-Unternehmen hinaus auf „jedes Unternehmen mit wiederkehrenden Einnahmequellen“. Damals hieß es, das könnten D2C-Abo-Unternehmen, ISP, Streaming-Dienste oder Telekommunikationsunternehmen sein. Laut Mitbegründer und Co-CEO Harry Hurst wurden beispielsweise sogar die Verwaltung und das Management von VC-Fonds auf seiner Plattform geleitet.

Heute gibt Pipe bekannt, dass es in eine weitere neue Branche vordringt und gleichzeitig seine erste Übernahme durch die Übernahme von Purely Capital mit Sitz in London, einem Medien- und Unterhaltungsfinanzierungsunternehmen, tätigt.

Der in Großbritannien geborene Hurst sagte, während seiner Zeit, die er während der COVID-19-Pandemie im Lockdown verbracht habe, habe er den CEO und Mitbegründer des Unternehmens kennengelernt Wayne Marc Godfrey.

„Wir haben sich über einen unserer Investoren kennengelernt und haben gemeinsame Freunde“, sagt Hurst, der in London war und dort das neue Büro von Pipe baute. Er erfuhr, dass die Finanzierung unabhängiger Filmproduktionsfirmen entscheidend war, wenn sie ihre nächsten Projekte angehen wollten. Ohne die tiefen Taschen großer Streaming-Unternehmen wie Amazon, Disney, Hulu und Netflix befanden sich diese unabhängigen Unternehmen oft in der Schwebe und warteten drei bis fünf Jahre, um ihr Geld zurückzubekommen und mit ihren nächsten Projekten fortzufahren.

Durch den Kauf von Purely Capital hat Pipe nun eine neue Medien- und Unterhaltungsabteilung auf seiner Plattform geschaffen, die unabhängigen Distributoren die Möglichkeit gibt, ihre Einnahmequellen auf die gleiche Weise wie ein SaaS-Unternehmen zu handeln.

„Im Jahr 2020 wurden 220 Milliarden US-Dollar für das Streaming von Inhalten ausgegeben und 2021 250 Milliarden US-Dollar“, sagte Hurst. „Das ist ein enormes Wachstum von Jahr zu Jahr. Und unabhängig produzierte Inhalte im Vergleich zu großen Filmstudios machen über 65 % dieser Ausgaben aus, was bedeutet, dass sie den Großteil des Marktes ausmachen. Dies ist eine Branche, die für uns unglaublich interessant und eine gigantische Chance ist.“

Hurst lehnte es ab zu sagen, wie viel Pipe für das Unternehmen bezahlt hat. Variety berichtete im März 2020, dass Purely Capital 150 Millionen US-Dollar „fvon einer Vielzahl von institutionellen Kreditgebern und Banken. Damals hatte das Unternehmen gerade seine Entertainment-Fintech-Forderungsplattform gestartet. In Summe, Das Unternehmen hat über 250 Titel von seinen Kunden gekauft, was einem Umsatz von über 45 Millionen US-Dollar entspricht.

Godfrey hat die Rolle des General Managers der neuen Division von Pipe übernommen und sein fünfköpfiges Team wird auch bei der Leitung der neuen Division helfen.

Das schlanke Team sprach auch Hurst an, der sein Unternehmen mit der gleichen Mentalität führt. Seit seiner Gründung hat Pipe – das sich selbst als „Nasdaq für Einnahmen“ bezeichnet – insgesamt 316 Millionen US-Dollar gesammelt. Seine letzte Erhöhung war eine 250-Millionen-Dollar-Runde das wurde angekündigt im vergangenen Mai und bewertete das Unternehmen mit 2 Milliarden US-Dollar. Es hat heute rund 80 Mitarbeiter oder „Klempner“, wie Pipe sie nennt.

„Wir sind sehr stolz auf die Tatsache, dass wir dieses Geschäft im Verhältnis zu unserer Größenordnung mit sehr wenigen Mitarbeitern aufgebaut haben“, sagte Hurst.

Derzeit sind weniger als 50 % der Unternehmen, die auf der Plattform von Pipe handeln, Nicht-SaaS. Mit dieser Übernahme wird dieser Prozentsatz „noch größer“, sagte Hurst, und wahrscheinlich mehr als 50 % betragen.

Bildnachweis: Rohr

Im Jahr 2021 vergab Pipe Finanzierungen in Höhe von 1,2 Milliarden US-Dollar an seine Anbieter und erzielte laut Hurst ein Handelsvolumen von „knapp 1 Milliarde US-Dollar“ auf Run-Rate-Basis. Das Unternehmen hat seine Plattform im Jahr 2020 der Öffentlichkeit vorgestellt.

Die Expansion von Pipe in so viele neue Branchen entwickelte sich „sehr organisch“, sagte er. Als das Unternehmen im vergangenen März in einer strategischen Runde, an der Investoren wie HubSpot, Okta, Slack und Shopify teilnahmen, 50 Millionen US-Dollar aufbrachte, war dies ein Wendepunkt für das Unternehmen.

„Da begannen wir, über dieses langfristige Spiel nachzudenken“, fügte Hurst hinzu.

Mit Blick auf die Zukunft glaubt er, dass der „Kapitalmarktmotor“ von Pipe „die gesamte Einnahmen-als-Anlageklasse“ weltweit unterstützen könnte“, sagte er gegenüber Tech. „Letztendlich sollte jeder in der Lage sein, auf unsere Plattform zu kommen.“

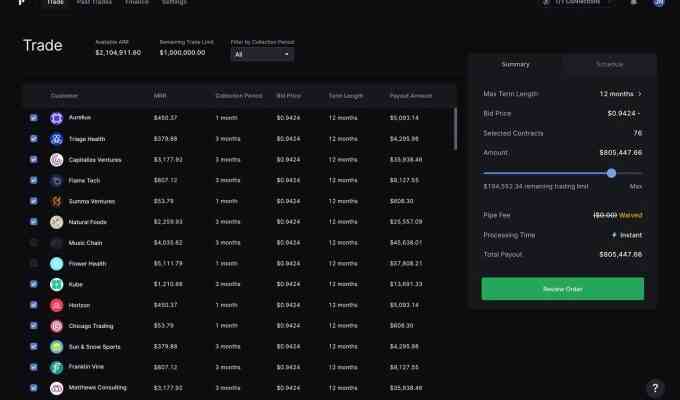

Die Plattform von Pipe bewertet die wichtigsten Kennzahlen eines Kunden, indem sie sich in seine Buchhaltungs-, Zahlungsverarbeitungs- und Banksysteme integriert. Es bewertet dann sofort die Leistung des Unternehmens und qualifiziert sie für ein Handelslimit. Die Handelslimits zum Zeitpunkt der letzten Erhöhung reichten von 50.000 USD für kleinere Unternehmen in der Frühphase und Bootstrap bis zu über 100 Millionen USD für Unternehmen in der Spätphase und börsennotierte Unternehmen, obwohl es keine Obergrenze dafür gibt, wie hoch ein Handelslimit sein kann.

Natürlich ist Pipe nicht das einzige Startup, das SaaS-Startups mit umsatzbasierter Finanzierung unterstützt. Arc kam im Januar mit 150 Millionen US-Dollar an Fremdfinanzierung und 11 Millionen US-Dollar an Seed-Finanzierung aus der Tarnung heraus, um das aufzubauen, was es als „Community von Premium-Softwareunternehmen“ bezeichnet, die SaaS-Startups die Möglichkeit gibt, „alles in einer einzigen“ zu leihen, zu sparen und auszugeben Tech-Plattform.“