Geld schafft eine Kette Reaktion; Je mehr Sie haben, desto mehr können Sie verdienen. Aber es kann eine exponentiell nachteilige Wirkung haben, wenn Sie es nicht haben. Dies gilt auch für Daten. Riesige Mengen an Informationen verbessern die Fähigkeit der Banken, Kunden zu unterstützen, aber Finanzinstitute müssen wissen, wie sie damit umgehen.

Der Bankkunde von heute braucht dringend Rat von Banken, sei es beim Ausgeben, Sparen, Kreditaufnahme, Planen oder all dem oben Genannten. Letztendlich, zwei von drei Amerikanern kämpfen heute mit ihren Finanzen.

Darüber hinaus ändert sich ihre Loyalität leicht, wenn man bedenkt, dass Neobanken mit sofortigen Onboarding-Prozessen besser zugänglich sind. Moderne Banken stehen vor der Herausforderung, sich mit ihren Kunden vertraut zu machen, tiefer in die Gründe für ihre Finanzentscheidungen einzudringen und ihre Treue zu verbessern.

Doch ohne zu wissen, nach welchen Daten zu suchen ist und wie die individuellen Bedürfnisse ihrer Kunden zu verstehen sind, führen pauschale Ansätze und grob kategorisierte Verbraucherprofile dazu, dass Kunden von angemessener finanzieller Unterstützung und derselben finanziellen Position, wenn nicht sogar einer schlechteren, ausgeschlossen werden.

Damit ein Verbraucher sein Leben mit Ihnen teilen kann, muss er zuerst den wirklichen Nutzen verstehen, den er davon hat.

Sehen wir uns an, wie moderne Banken Daten nutzen und Vertrauen aufbauen können, um die finanzielle Gesundheit der Verbraucher zu verbessern.

Wichtige Schmerzpunkte für moderne Banken

Banken müssen erkennen, dass die bisherige Finanzhistorie und Merkmale derjenigen, die als ähnlich eingestuft werden, lediglich darstellen vorläufige Überlegungen des Kunden vor Ort.

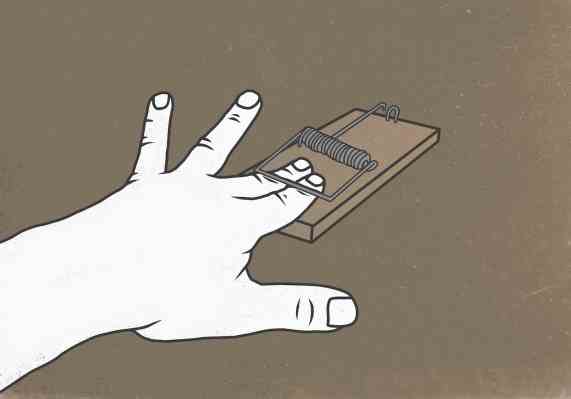

Angenommen, eine junge Frau interessiert sich für einen Mantel im Wert von 1.000 Dollar. Algorithmen sagten Ihnen, dass Frauen in ihrem Alter dies gekauft haben, und Ihr System begann, Benachrichtigungen für BNPL zu senden. Doch was passiert, wenn die Frau ihren Job verliert? Was ist, wenn sie ihre BNPL-Zahlung nicht leisten kann?

BNPL kann eine bequeme Möglichkeit sein, große Einkäufe mit attraktiven Zinssätzen zu tätigen, aber im Notfall könnte sie auf Zahlungen mit einer Kreditkarte zurückgreifen. Dies würde die Laufzeit dieser BNPL-Schulden verlängern und gleichzeitig zusätzliche Zinsen hinzufügen. Selbst wenn sie einen neuen Job findet, hat sie sich möglicherweise mehr finanziellen Kämpfen ausgesetzt, was den Vorteil von BNPL zunichte macht.

Es geht um das Gesamtbild. Open Banking bietet Fintech-Banken Informationen aus den Primärkonten ihrer Kunden, um Sie darüber zu informieren, wo sie einkaufen, wie viel sie für bestimmte Produkte ausgeben, ob sie ein Auto haben und Einblicke in ihre Familie. Um jedoch auf dem neuesten Stand der Datenschutzbestimmungen zu bleiben, müssen Sie den Betrieb ständig neu anpassen.

Moderne Banken müssen sicherstellen, dass sie die Datenschutz- und Sicherheitsvorschriften einhalten, um ihre Kundendaten sicher zu machen. Gemäß den Gesetzen zu Verbraucherdatenrechten und dem Gramm-Leach-Bliley Act (GLBA) müssen Banken Daten ausschließlich aus Gründen verwenden, die mit Zustimmung der Person vereinbart wurden. Sie müssen sicherstellen, dass die Verbraucher verstehen, wie ihre Bank ihre personenbezogenen Daten mit Dritten verwendet.

Hier sind drei Schritte, die moderne Banken befolgen können, um ihre Schmerzpunkte mit Daten anzugehen.