Die Zahlungslandschaft in der Region Naher Osten und Afrika (MEA) ist durch eine erhebliche Fragmentierung gekennzeichnet, mit zahlreichen Zahlungsanbietern und -methoden in jedem Land, sich entwickelnden Vorschriften und unterschiedlichen Kundenpräferenzen. Diese Komplexität wird durch Herausforderungen wie Zahlungsbetrug, niedrige Checkout-Konversionsraten und hohe Transaktionsfehlerraten noch verschärft.

Obwohl die COVID-19-Pandemie die Einführung digitaler Zahlungen in der Region beschleunigt hat, ist die Infrastrukturentwicklung nach wie vor unzureichend. Die Zahlungsausfallraten sind in der MEA-Region dreimal höher als im weltweiten Durchschnitt, und die Betrugsraten und Warenkorbabbrüche übersteigen die Raten anderer Regionen um über 20 %. Dies stellt eine Herausforderung für Händler dar, die Zahlungen häufig eher als Kosten- und Risikozentrum denn als strategischen Faktor wahrnehmen.

Zahlungsorchestrierungsplattformen optimieren Zahlungsprozesse für Händler durch einheitliche Zahlungs-APIs. Ägyptisches Fintech MoneyHash, eines dieser Unternehmen in Afrika und im Nahen Osten, hat 4,5 Millionen US-Dollar an Startkapital aufgebracht. Das Geld will das Unternehmen für weitere Investitionen in seine Technologie und sein Wachstum in der gesamten Region verwenden. Dies geschieht zwei Jahre, nachdem sich das Startup 3,5 Millionen US-Dollar an Pre-Seed gesichert hat.

Nader Abdelrazik, Mitbegründer und CEO von MoneyHash, betont, dass 10 % aller in der MEA-Region verarbeiteten Zahlungen digital sind, was MoneyHash in eine einzigartige Wachstumsphase versetzt, die die Region im nächsten Jahrzehnt unweigerlich erleben wird. Das Navigieren in diesem wachsenden Zahlungsmarkt erfordert jedoch Geduld und die Verpflichtung zu kontinuierlichem Lernen.

Wenn Händler oder Unternehmen ihre Plattformen starten, beginnen sie oft mit der Zusammenarbeit mit einem oder zwei Zahlungsabwicklungsanbietern. Während ihre Geschäftstätigkeit wächst und in mehrere Regionen expandiert, binden sie zusätzliche Zahlungsanbieter ein, um ihren sich ändernden Anforderungen gerecht zu werden. Allerdings stellt die Integration verschiedener Zahlungsstapel erhebliche Herausforderungen dar. Abgesehen von den betrieblichen Ineffizienzen und der technischen Komplexität kann es mehrere Wochen dauern, bis die internen Technikteams diese Integrationen abgeschlossen haben. In Afrika und im Nahen Osten werden diese Herausforderungen durch unterschiedliche Zahlungsmethoden, Währungen und die Isolation zwischen den Ländern noch verstärkt.

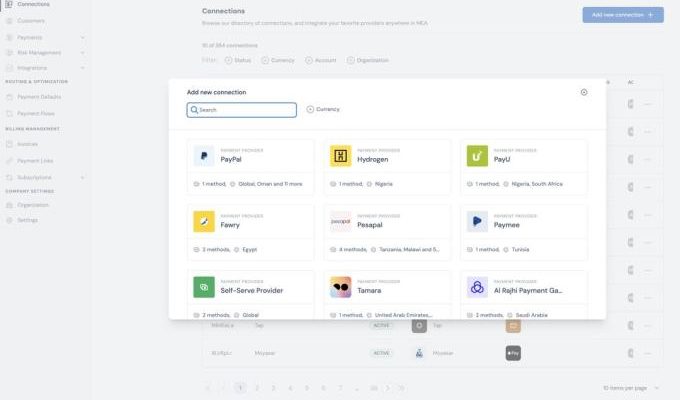

MoneyHash-Zahlungsintegrationskatalog

Das Produkt von MoneyHash umfasst eine einheitliche API zur Integration von Ein- und Auszahlungsschienen, ein vollständig anpassbares Checkout-Erlebnis, Funktionen zur Transaktionsweiterleitung mit Betrugs- und Fehlerratenoptimierern sowie einen zentralen Hub für die Transaktionsberichterstattung. Ergänzt wird dies durch Tools, die verschiedene Anwendungsfälle wie virtuelle Geldbörsen, Abonnementverwaltung und Zahlungslinks ermöglichen. Fintechs wie Revio, Stitch, Credrails und Recital sind ähnliche Akteure im Bereich der Zahlungsorchestrierung.

In einem E-Mail-Interview mit Tech gab Abdelrazik Einblicke in die Zusammenarbeit von MoneyHash mit Händlern in den letzten vier Jahren. Einerseits behauptet er, dass die Zahlungsausfallraten in der Region erheblich schwanken und es irreführend sein kann, sich ausschließlich auf Durchschnittswerte zu verlassen. Während die typischen Zahlen im Durchschnitt etwa drei von zehn Zahlungen ausfallen lassen, weicht die Realität von Unternehmen zu Unternehmen stark voneinander ab, sagte er. Bei manchen kann es nur 1 von 10 sein, während es bei anderen sogar 5 oder 6 von 10 sein kann. Darüber hinaus sind in diesen Zahlen Kunden nicht enthalten, die den Checkout-Prozess freiwillig abbrechen, bevor sie eine Zahlung leisten. Der CEO wies auch darauf hin, dass die meisten seiner Kunden nicht viel über die Komplexität von Zahlungen wissen und oft nicht wissen, dass die meisten Zahlungslecks behoben werden können.

Darüber hinaus expandieren Händler deutlich schneller als ihre Partner-Zahlungsdienstleister (PSPs). Diese PSPs unterliegen strengen Vorschriften, sodass die Einführung neuer Produkte und Anpassungen langsamer ist als der Wachstumskurs der Händler. Infolgedessen hat MoneyHash seine Zusammenarbeit mit PSPs intensiviert, insbesondere mit solchen, die sich an Unternehmen richten und Kundenanforderungen priorisieren.

„Unternehmen schätzen das große Integrationsnetzwerk, über das wir verfügen, nicht nur wegen der Abdeckung, sondern auch wegen der Fachkompetenz. Wenn sie wissen, dass wir alle diese Integrationen intern durchgeführt haben, schätzen sie das Fachwissen und die Tiefe des Wissens des Teams und nutzen unser Team, um schwierige Fragen im Zahlungsverkehr zu lösen. Sie wissen, dass die Zusammenarbeit mit uns sie zukunftssicher macht“, bemerkte Abdelrazik, der MoneyHash mit gegründet hat Mustafa Eid.

„Das bedeutet tEam-Expertise ist für uns von zentraler Bedeutung. Meistens stellen wir ausschließlich Mitarbeiter mit Erfahrung im Zahlungswesen und/oder im technischen Bereich ein, auch in nicht-technischen Positionen. Wir haben eine enorme Wirksamkeit beim Aufbau eines Teams festgestellt, in dem Kunden auf ihr Wissen und ihre Expertise in speziellen und wichtigen Bereichen wie dem Zahlungsverkehr vertrauen können.“

Nach einem Beta-Start im Jahr 2022, an dem wichtige regionale Akteure wie Foodics, Rain und Tamatem teilnahmen, stellte MoneyHash im vergangenen Oktober seine Unternehmenssuite vor, die sich an große Unternehmen richtet. Im vergangenen Jahr behauptete das Fintech, das sich in verschiedene Zahlungsgateways und -abwickler integriert, darunter Checkout, Stripe, Ayden, Amazon Pay, Tap und ValU, sein Integrationsnetzwerk erweitert, seinen Umsatz verdreifacht und sein Verarbeitungsvolumen erhöht 3.000 %.

Derzeit verfügt MoneyHash über 50 aktive zahlende Kunden. Es werden keine kostenlosen Stufen angeboten. Die meisten Kunden, die ohne Bezahlung auf die Sandbox zugreifen, sind potenzielle Kunden in der Bewertungsphase (über 100). Die Zahlungsorchestrierungsplattform erhebt eine Kombination aus SaaS- und Transaktionsgebühren, beginnend bei 500 USD + 0,4 %. Die SaaS-Gebühren steigen, während die Transaktionsgebühren für große Unternehmen aufgrund des Volumens deutlich sinken, erklärte Abdelrazik.

Die Seed-Runde von MoneyHash wurde gemeinsam von COTU Ventures und Sukna Ventures geleitet, mit Beteiligung von RZM Investment, Dubai Future District Fund, VentureFriends, Tom Preston-Werner, dem Gründer von GitHub und frühen Stripe-Investor, und eine Gruppe strategischer Investoren und Betreiber.

Zu der Investition sagte Amir Farha, General Partner bei COTU, sein Unternehmen sei davon überzeugt, dass das volle Potenzial digitaler Zahlungen in MEA noch nicht ausgeschöpft sei und die Plattform von MoneyHash das Wachstum digitaler Zahlungen in der gesamten Region vorantreiben und sowohl globale als auch lokale ermöglichen könne Händlern die Möglichkeit, neue Einnahmequellen zu erschließen. „Wir freuen uns, unsere Unterstützung für ein Team zu erneuern, das stets hervorragende Leistung gezeigt hat, nicht nur bei der Gewinnung erstklassiger mittelständischer und Unternehmenskunden, sondern auch bei der Wertsteigerung in der gesamten Kette, selbst unter schwierigen Marktbedingungen“, fügte er hinzu.