Hochkarätige Risikokapitalgeber In Indien dämpft die Verwaltung von Hunderten Millionen US-Dollar die Erwartungen und setzt in der Frühphase auf Startup-Unternehmen, von denen sie hoffen, dass sie im besten Fall das Drei- bis Fünffache des investierten Kapitals zurückerhalten.

Mehrere führende indische Investoren, darunter Peak

Allerdings hat sich die vorherrschende Stimmung in diesem Jahr geändert. Anleger machen sich zunehmend bewusst, dass es ihnen schwerfällt, wirklich rentable Aussichten zu erkennen – das jüngste Problem, mit dem das bevölkerungsreichste Land der Welt konfrontiert ist. (Ein VC mit einem kürzlich eingeworbenen Fonds von weniger als 250 Millionen US-Dollar behauptete, dass Investmentfirmen mit Kapitalreserven von 500 Millionen US-Dollar oder mehr größere Schwierigkeiten hätten, diese Vermögenswerte gewinnbringend einzusetzen.)

VC-Firmen tätigen in der Regel zwischen 20 und 30 Investitionen pro Fonds und setzen dabei auf einige wenige Startups, die potenziell übergroße Renditen erzielen können, um andere Verluste auszugleichen. Ziel dieser Firmen ist es, dass zwei bis drei ihrer Portfoliounternehmen den Großteil der Kapitalgewinne eines Fonds ausmachen. Diese Strategie, Geschäfte mit hohem Risiko und hoher Rendite zu verfolgen, ist vor allem bei Frühphaseninvestoren üblich, die den Großteil ihres Fondskapitals in junge Start-ups investieren, in der Hoffnung, frühzeitig beim nächsten großen Projekt dabei zu sein.

Die Kapitalschwemme habe dazu geführt, dass indische Investoren ungewöhnlich vorsichtig und wählerisch geworden seien, sagten Gründer und Investoren. Ein Investmentbanker sagte, dass Unternehmen Deals in den Serien A und B bereits seit bis zu sechs Monaten prüfen, während solche Deals früher weitaus weniger Sorgfalt erforderten. Laut zwei mit der Angelegenheit vertrauten Personen prüft Indiens Staatsfonds derzeit seit mehr als sechs Monaten eine Investition in das Agrartechnologie-Startup WayCool. Das Gaming-Startup Loco hat ebenfalls Gespräche mit Investoren geführt, um rund 80 Millionen US-Dollar einzusammeln, aber mehr als sechs Monate später kam noch kein Deal zustande.

Laut mit der Angelegenheit vertrauten Personen hat das Indien-Team von Bessemer Venture Partners in diesem Jahr nur einen neuen Nettovertrag abgeschlossen. Ein Investor bemerkte, dass Bessemer monatelang die Due-Diligence-Prüfung durchführt und ein hohes Maß an Skepsis beibehält.

Anant Vidur Puri, Partner bei Bessemer Venture Partner, bestätigte, dass das Unternehmen in diesem Jahr nur eine Netto-Neuinvestition in Indien getätigt hat, und sagte, der Fonds sei „roadmap-orientiert“, der darauf abzielt, ein konzentriertes Portfolio hochwertiger Investitionen aufzubauen, und dies auch oft tut Verdoppeln Sie die vorhandenen Unterstützungen.

„Wir sind außerdem phasenunabhängig, können also bei Seed, Serie A, B oder C einsteigen und versuchen, unsere Investitionen über die Phasen hinweg weiterhin zu unterstützen, im Einklang mit der konzentrierten Portfoliostrategie.“ In manchen Jahren tätigen wir 6-7 Neugeschäfte, in manchen Jahren auch 0, was davon abhängen könnte, wann wir attraktive und überzeugende Investitionen auf dem Markt sehen, aber im Durchschnitt tätigen wir jedes Jahr nicht mehr als eine Handvoll Neuinvestitionen „, sagte er mir in einer SMS.

Wie das schleppende Investitionstempo in Startup-Ökosystemen auf der ganzen Welt widerspiegelt, haben sich indische Startups im Jahr 2022 rund 7 Milliarden US-Dollar an Kapital gesichert, was laut der Marktforschungsplattform Tracxn auf eine Verlangsamung im Vergleich zu den Vorjahren hindeutet, nämlich von etwa 25 Milliarden US-Dollar im Jahr 2022 auf 37 Milliarden US-Dollar im Jahr 2021. Tatsächlich ist es der niedrigste Wert seit 2016. (Nur ein indisches Startup – Zepto – ist dieses Jahr dem Einhorn-Club beigetreten.)

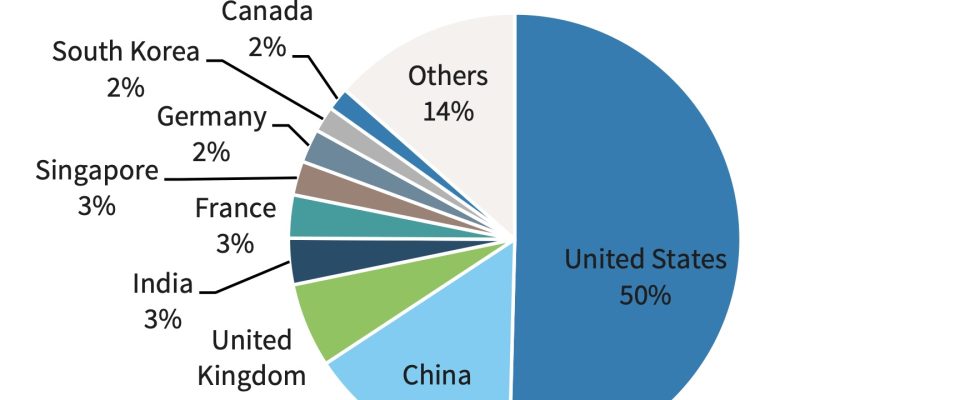

Top-VC-Märkte nach Investitionsvolumen im Jahr 2023. (Daten: Pitchbook und Barclays)

Einige Investoren gaben an, dass sie wegen des schwindenden Wertes vieler der führenden indischen Start-ups mehr Vorsichtsmaßnahmen treffen, was sie ihrer Meinung nach dazu gezwungen hat, ihre Marktthese für Indien neu zu formulieren.

Prosus hat kürzlich den Wert von Byju’s auf unter 3 Milliarden US-Dollar gesenkt. (Byju’s, das bisher über 5 Milliarden US-Dollar eingeworben hat, wurde Anfang letzten Jahres mit 22 Milliarden US-Dollar bewertet.) Pharmeasy, das einst mit 5,4 Milliarden US-Dollar bewertet wurde, hat kürzlich Kapital mit einem Abschlag von 90 % aufgenommen. Vanguard hat die Bewertung des Ride-Hailing-Riesen Ola um mehr als 60 % gesenkt. Der Lebensmittellieferriese Swiggy, die Händlerzahlungsplattform Pine Labs und SaaS Gupshup mussten in diesem Jahr ebenfalls Abschreibungen hinnehmen. Das von Reliance und Google unterstützte Unternehmen Dunzo, das mehr als 500 Millionen US-Dollar eingesammelt hat, hat Schwierigkeiten, seine Gehälter zu verdienen, und das BNPL-Startup ZestMoney, das über 130 Millionen US-Dollar eingesammelt hat, wird geschlossen.

Auch indienorientierte Anleger sind zunehmend pessimistisch gegenüber Südostasien. In den letzten Jahren expandierten Firmen wie Peak XV und Lightspeed in die Region und unterstützten viele junge Startups, von denen einige zu großen Gewinnern wurden.

Allerdings hegen einige Großinvestoren jetzt Befürchtungen, dass zu viel Kapital zu wenigen realisierbaren Südostasien-Deals nachjage, was die Bewertungen in die Höhe treibe und die potenziellen Renditen schmälere. (In einem kürzlich geführten Interview sagte Peak XV, dass es für Südostasien weiterhin sehr optimistisch sei.)

Investoren fragen sich auch, ob sie Indiens SaaS-Chancen überschätzt haben. „Jeder hat das Produktrisiko übernommen, Unternehmen waren in der Lage, Produkte zu bauen. „Niemand war in der Lage, Einnahmen über ein sinnvolles Maß hinaus zu verkaufen/zu steigern“, sagte ein in den USA ansässiger Frühphaseninvestor in Indien und fügte hinzu, dass es nur sehr wenigen Unternehmen gelungen sei, in amerikanische Netzwerke einzudringen, um an US-Unternehmen zu verkaufen.

Dev Khare von Lightspeed Venture Partners India sagte Im Jahr 2023 gab es im Bereich Seed bis Growth weniger als 100 Transaktionen für indische Unternehmenssoftware-Startups. Der Markt konzentriert sich nach wie vor stark auf Seed-Transaktionen, und die Serie-A-Runde ist der „Drosselpunkt“.

„Hunderte von Samen, die 2021/2022 in Indien durchgeführt werden, haben Schwierigkeiten, in die Unternehmensbudgets einzudringen, da die Budgets gesunken sind und/oder es sich bei vielen um Me-Too-/Light-Features handelt“, schrieb er.