Kein Grund, wegen der Wertentwicklung von VC-Fonds noch mehr in Panik zu geraten – noch nicht

Über die letzte Jahr hatte die Venture-Branche eine harte Zeit. Viele befürchteten, dass der Bullenmarkt die Bewertungen auf unhaltbare Höhen getrieben habe und zu einem Glücksfall von Startup-Down-Runden und Cash-Burn führen würde, was sich negativ auf die Wertentwicklung von VC-Fonds auswirken würde. Doch bevor der SVB scheiterte, lief es relativ gut.

Es könnte den Anschein haben, dass das Gegenteil der Fall ist, zumindest laut ein Bericht über die Stiftung der University of California. Aber da dieser Bericht nur Fonds mit Jahrgängen von 2018 oder später betrachtete – die die kritische J-Kurve noch nicht erreicht haben – würde es nicht die ganze Geschichte erzählen, diese Fonds als „unterdurchschnittlich“ zu bezeichnen, da die Zahlen nicht ausreichen den Lebenszyklus des Fonds berücksichtigt.

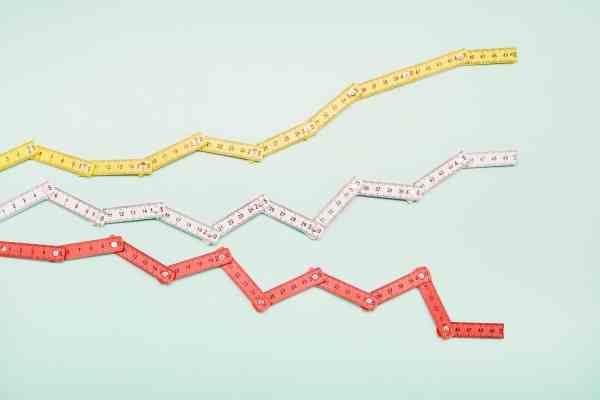

Lass es uns aufschlüsseln. Die meisten Fonds haben einen Lebenszyklus von etwa 10 Jahren, aber sie fangen nicht sofort an, Geld zu verdienen – von Natur aus. Typischerweise legt ein Fonds das Kapital drei bis fünf Jahre an, wodurch seine „Performance“ sinkt. Sobald der Fonds eingesetzt ist, erreicht er diese „J-Kurve“ und beginnt, seinen Wert wieder stark steigen zu sehen, wenn die Vermögenswerte im Fonds an Wert gewinnen.

Es gibt Möglichkeiten, diesen Zeitplan zu stören: VC-Firmen können manchmal ein relativ junges Unternehmen unterstützen und die Investition innerhalb von 12 Monaten beenden. Aber 2021 war nicht normal. Abgesehen von den letzten zwei Jahren wäre das, was bei Sequoia passiert, in einem ansonsten gesunden Markt völlig normal.

Also, wie waren die meisten Venture-Fonds Genau genommen durchführen? Die Daten zeigen, dass Risikofonds insgesamt zwar nicht immun gegen Marktdruck waren, sich aber gut entwickelten.

Ein kürzlich erschienener PitchBook-Bericht untersuchte die Fondsperformance von VC-Fonds in allen Phasen, unabhängig von der Laufzeit. Der Bericht stellte fest, dass der gleitende einjährige IRR 2,8 % betrug, der niedrigste Stand seit dem vierten Quartal 2016, einem nicht besonders schlechten Jahr für Risikokapital.