Gestern hatten wir die Gelegenheit, Fabrice Grinda zu treffen, einen Serienunternehmer, der die kostenlose Kleinanzeigenseite OLX mitbegründet hat – jetzt im Besitz von Prosus – und der in den letzten Jahren seine Venture-Firma aufgebaut hat, FJ Labs. Er vergleicht das Unternehmen oft mit einem Angel-Investor „in großem Maßstab“ und sagt, wie viele Angel-Investoren: „Wir führen nicht, wir setzen keine Preise fest, wir nehmen keine Vorstandssitze ein. Wir entscheiden nach zwei einstündigen Meetings im Laufe einer Woche, ob wir investieren oder nicht.“

Das Outfit, das Grinda zusammen mit dem Unternehmer Jose Marin gegründet hat, war sicherlich beschäftigt. Obwohl sein Debütfonds relativ klein war, sammelte er 50 Millionen US-Dollar von a einziger Kommanditist im Jahr 2016 – sagt Grinda, dass FJ Labs jetzt von einer Vielzahl von Investoren unterstützt wird und in 900 Unternehmen auf der ganzen Welt investiert hat, indem sie ihnen Schecks zwischen 250.000 und 500.000 US-Dollar für eine Beteiligung von typischerweise 1 % bis 3 % an jedem ausgestellt haben.

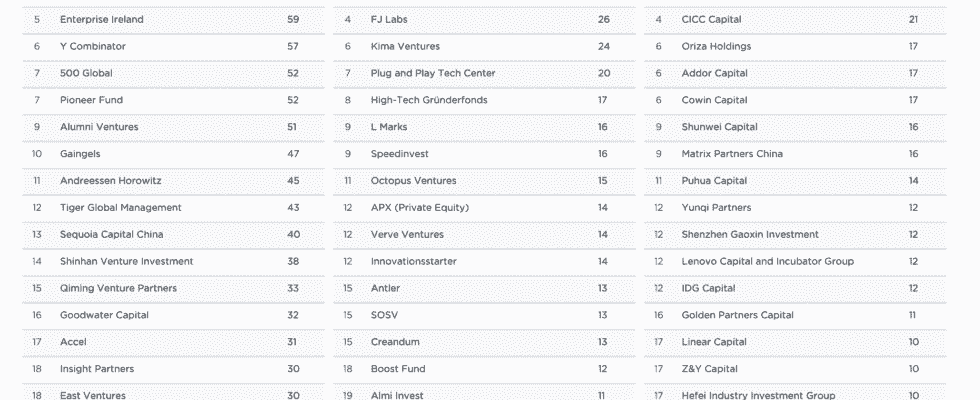

Tatsächlich hat der Datenanbieter PitchBook kürzlich FJ Labs in die Rangliste aufgenommen aktivste Venture-Outfit weltweit knapp vor dem internationalen Verein SOSV. (Sie können die Rankings von Pitchbook unten auf der Seite sehen.)

Gestern schlug Grinda vor, dass das Unternehmen im Jahr 2023 noch aktiver werden könnte, nachdem sich der Markt abgekühlt hat und die Gründer mehr an dem größten Versprechen von FJ Lab interessiert sind – dass es ihnen durch die Verbindungen eine Folgefinanzierung verschafft von Grinda und seinen Partnern. Während dieses Versprechen in einer Welt voller Kapital wahrscheinlich weniger interessant war, ist es wahrscheinlich überzeugender geworden, da sich Investoren zurückziehen und Gründer weniger Optionen haben. Es folgen Auszüge aus unserem weitreichenden Gespräch mit Grinda, leicht bearbeitet für die Länge.

TC: Sie machen so viele Wetten für einen sehr kleinen Einsatz. Inzwischen haben Sie auf Unternehmen wie Flexport gesetzt, die viel Geld gesammelt haben. Sie werden nicht aus diesen Deals herausgespült, da sie Runde für Runde von anderen Investoren gesammelt werden?

FC: Es stimmt, dass Sie manchmal von 2 % auf 1 % auf 0,5 % gehen. Aber solange ein Unternehmen mit dem 100-fachen Wert aussteigt, sagen wir, wir investieren 250.000 US-Dollar und es werden 20 Millionen US-Dollar, ist das völlig in Ordnung. Es stört mich nicht, wenn wir auf dem Weg nach oben verwässert werden.

Wenn man so viele Wetten wie FJ Labs abschließt, scheinen Interessenkonflikte unvermeidlich. Wie lautet Ihre Politik zur Finanzierung von Unternehmen, die möglicherweise miteinander konkurrieren?

Wir vermeiden Investitionen in Wettbewerber. Manchmal setzen wir auf das richtige oder das falsche Pferd und es ist in Ordnung. Wir haben unsere Wette abgeschlossen. Der einzige Fall, in dem es passiert, ist, wenn wir in zwei Unternehmen investieren, die nicht wettbewerbsfähig sind und unterschiedliche Dinge tun, aber eines von ihnen in den Markt des anderen einschwenkt. Aber ansonsten haben wir eine sehr chinesische Mauerpolitik. Wir geben keine Daten von einem Unternehmen an die anderen weiter, nicht einmal abstrahiert.

Wir Wille Investieren Sie in dieselbe Idee in verschiedenen Regionen, aber wir werden es zuerst vom Gründer klären, da es Ihrer Meinung nach viele Unternehmen gibt, die dieselben Märkte anziehen. Tatsächlich nehmen wir möglicherweise keinen Anruf an, wenn sich ein Unternehmen in der Pre-Seed- oder Seed-Phase oder sogar in der A-Phase befindet, wenn sieben Unternehmen dasselbe tun. Wir sagen: ‚Weißt du was? Wir fühlen uns nicht wohl dabei, jetzt zu wetten, denn wenn wir jetzt eine Wette abschließen, ist unser Pferd für immer im Rennen.

Sie haben erwähnt, dass Sie keine Vorstandssitze haben oder wollen. Angesichts dessen, was wir bei FTX und anderen Startups gesehen haben, die anscheinend nicht genügend erfahrene Risikokapitalgeber involviert haben, warum ist das Ihre Politik?

Zunächst einmal denke ich, dass die meisten Menschen gute Absichten haben und vertrauenswürdig sind, also konzentriere ich mich nicht darauf, die Kehrseite zu schützen. Die Kehrseite ist, dass ein Unternehmen auf Null geht, und die Oberseite ist, dass es auf 100 oder 1.000 geht und für die Verluste aufkommen wird. Gibt es Fälle, in denen beim Ausfüllen der Nummern Betrug begangen wurde? Ja, aber hätte ich es erkannt, wenn ich auf dem Brett gesessen hätte? Ich denke, die Antwort ist nein, denn VCs verlassen sich auf Zahlen, die ihnen der Gründer gegeben hat, und was ist, wenn Ihnen jemand falsche Zahlen gibt? Es ist nicht so, dass die Vorstandsmitglieder dieser Unternehmen es erkennen würden.

Meine Entscheidung, nicht an Bord zu sein, spiegelt eigentlich auch meine persönliche Geschichte wider. Als ich als Gründer Vorstandssitzungen leitete, hatte ich das Gefühl, dass sie eine nützliche Berichtsfunktion waren, aber ich hatte nicht das Gefühl, dass sie die interessantesten strategischen Gespräche waren. Viele der interessantesten Gespräche fanden mit anderen VCs oder Gründern statt, die nichts mit meinem Unternehmen zu tun hatten. Unser Ansatz ist also, dass wir für Sie da sind, wenn Sie als Gründer Rat oder Feedback wünschen, obwohl Sie sich an uns wenden müssen. Ich finde, das führt zu interessanteren und ehrlicheren Gesprächen als in einer formellen Vorstandssitzung, die sich erstickt anfühlt.

Der Markt hat sich verändert, viele Investitionen in der Spätphase sind versiegt. Wie aktiv, würden Sie sagen, sind einige dieser Investoren bei Deals in der Frühphase?

Sie stellen einige Schecks aus, aber nicht sehr viele Schecks. Jedenfalls ist es nicht konkurrenzfähig [FJ Labs] weil diese Typen einen 7-Millionen-Dollar- oder einen 10-Millionen-Dollar-Serie-A-Scheck ausstellen. Der mittlere Samen [round] Wir sehen 3 Millionen US-Dollar bei einer Pre-Money-Bewertung von 9 Millionen US-Dollar und 12 Millionen US-Dollar Post [money valuation], und wir stellen als Teil davon 250.000-Dollar-Schecks aus. Wenn Sie einen Fonds von 1 Milliarde oder 2 Milliarden US-Dollar haben, werden Sie nicht in diesem Pool spielen. Es sind zu viele Geschäfte, die Sie machen müssten, um dieses Kapital einzusetzen.

Sehen Sie aufgrund des breiteren Abschwungs endlich Auswirkungen auf die Größen und Bewertungen in der Seed-Phase? Es traf offensichtlich die späteren Unternehmen viel schneller.

Wir sehen viele Unternehmen, die gerne eine nachfolgende Runde hätten erhöhen wollen – die die Traktion haben, die vor ein oder zwei oder drei Jahren eine neue Außenrunde leicht gerechtfertigt hätte – müssen stattdessen eine flache, interne Runde als erhöhen eine Verlängerung ihrer letzten Runde. Wir haben gerade in die A3-Runde eines Unternehmens investiert – also drei Erweiterungen zum gleichen Preis. Manchmal geben wir diesen Unternehmen einen Zuschlag von 10 %, 15 % oder 20 %, um der Tatsache Rechnung zu tragen, dass sie gewachsen sind. Aber diese Startups sind seit ihrer letzten Runde um das 3-fache, 4-fache, 5-fache gewachsen, und sie erhöhen immer noch flach, sodass es zu einer massiven Komprimierung von Vielfachen gekommen ist.

Was ist mit den Sterblichkeitsraten? So viele Unternehmen haben im vergangenen Jahr und im Jahr zuvor Geld zu überhöhten Bewertungen aufgenommen. Was sehen Sie in Ihrem eigenen Portfolio?

In der Vergangenheit haben wir mit etwa 50 % der Deals, in die wir investiert haben, Geld verdient, was 300 Exits entspricht, und wir haben Geld verdient, weil wir preisbewusst waren. Aber die Todesfälle nehmen zu. Wir sehen viele „Acqui-Hires“, und Unternehmen verkaufen möglicherweise für weniger Geld, als eingenommen wurde. Aber viele der Unternehmen haben noch bis zum nächsten Jahr Bargeld, und so vermute ich, dass die eigentliche Todeswelle Mitte nächsten Jahres eintreffen wird. Die Aktivität, die wir derzeit beobachten, ist Konsolidierung, und es sind die schwächeren Spieler in unserem Portfolio, die übernommen werden. Ich habe heute Morgen einen gesehen, bei dem wir etwa 88 % zurückerhalten haben, einen anderen, der 68 % geliefert hat, und einen anderen, bei dem wir zwischen dem 1- und 1,5-fachen unseres Geldes zurückbekommen haben. Diese Welle kommt also, aber sie ist noch sechs bis neun Monate entfernt.

Wie stehst du zu Schulden? Ich mache mir manchmal Sorgen, dass Gründer sich über den Kopf wachsen und denken, dass es vergleichsweise sicheres Geld ist.

Typischerweise tun Startups das nicht [secure] Schulden bis zu ihren A- und B-Runden, sodass das Problem normalerweise nicht die Risikoschulden sind. Das Problem sind eher die Kreditlinien, die Sie je nach Branche unbedingt ausschöpfen sollten. Wenn Sie beispielsweise ein Kreditgeber sind und Factoring betreiben, werden Sie kein Darlehen außerhalb der Bilanz vergeben. Das ist nicht skalierbar. Wenn Sie Ihr Kreditbuch vergrößern, benötigen Sie unendlich viel Eigenkapital, was Sie auf null führen würde. Was normalerweise passiert, wenn Sie ein Kreditunternehmen sind, ist, dass Sie zunächst Kredite außerhalb der Bilanz vergeben, dann erhalten Sie einige Family Offices, einige Hedgefonds und schließlich eine Bankkreditlinie, und es wird billiger und billiger und wächst.

Das Problem liegt in einem Umfeld mit steigenden Zinsen und einem Umfeld, in dem vielleicht die zugrunde liegenden Kredit-Scores – die von Ihnen verwendeten Modelle – nicht so hoch und nicht so erfolgreich sind, wie Sie denken. Diese Linien werden gezogen, und Ihr Unternehmen kann gefährdet werden [as a result]. Daher denke ich, dass viele der Fintech-Unternehmen, die auf diese Kreditlinien angewiesen sind, dadurch einem existenziellen Risiko ausgesetzt sein könnten. Das liegt nicht daran, dass sie mehr Schulden aufgenommen haben; Das liegt daran, dass die von ihnen verwendeten Kreditlinien widerrufen werden könnten.

In der Zwischenzeit bestandsbasierte Unternehmen [could also be in trouble]. Auch bei einem Direct-to-Consumer-Geschäft möchten Sie kein Eigenkapital verwenden, um Inventar zu kaufen, also verwenden Sie Kredite, und das macht Sinn. Solange Sie ein tragfähiges Geschäftsmodell haben, werden die Leute Ihnen Schulden machen, um Ihr Inventar zu finanzieren. Aber noch einmal, die Kosten dieser Schulden steigen, weil die Zinssätze steigen. Und weil die Versicherer vorsichtiger werden, können sie Ihre Linie kürzen. Sie können es nennen, in diesem Fall schrumpft Ihre Fähigkeit zu wachsen im Grunde. Unternehmen, die darauf angewiesen sind, um schnell zu wachsen, werden sich also extrem eingeschränkt sehen und es schwer haben, weiter voranzukommen.

Bildnachweis: PitchBook