Der CFO von Mastercard sagt, dass die Ökosystemteilnehmer des indischen UPI, das über 10 Milliarden Transaktionen pro Monat abwickelt, „am Ende Geld verlieren“

Indiens UPI ist „fantastisch“. Dies sei auf vielen Ebenen möglich, bleibe aber eine „unglaublich schmerzhafte Erfahrung“ für die Teilnehmer des Ökosystems, sagte der CFO von Mastercard kürzlich auf einer Konferenz und unterstrich damit die Spannungen rund um die mobile Zahlungsschiene, die im Land monatlich über 10 Milliarden Transaktionen bei geringer Kartendurchdringung ermöglicht.

Auf die Frage nach den Aussichten von Mastercard in Schwellenländern wie Indien lobte CFO Sachin Mehra UPI für die Unterstützung bei der Digitalisierung, äußerte jedoch Vorbehalte hinsichtlich der kommerziellen Nachhaltigkeit.

„Es ist eine unglaublich schmerzhafte Erfahrung für die Teilnehmer des Ökosystems, die im Zuge dieses Vorschlags alle Geld verlieren“, sagte er auf der UBS-Konferenz.

Während Kartengiganten wie Mastercard und Visa von Händlern Gebühren für Verbrauchertransaktionen verlangen, funktioniert UPI – vor sieben Jahren von einem Bankenkonsortium gegründet und von der Sondereinheit der Reserve Bank of India, NPCI – überwacht, größtenteils kostenlos für die Händler.

Die geringeren Kosten, gepaart mit der Unterstützung der indischen Regierung und der Regulierungsbehörden, haben zu einem rasanten Anstieg der Einführung mobiler digitaler Zahlungen im bevölkerungsreichsten Land der Welt geführt.

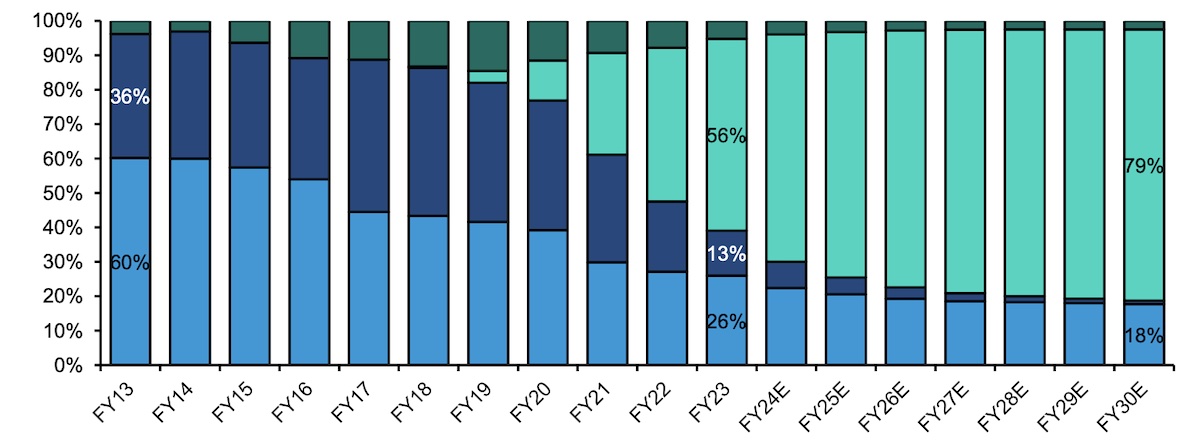

Anteil verschiedener Arten des bargeldlosen Bezahlens. Mittlerweile machen UPI-Zahlungen (nach Wert) etwa 56 % der bargeldlosen Zahlungen in Indien aus – mehr als das Doppelte des Anteils von Kreditkarten. (Bild und Daten: RBI, Bernstein)

Natürlich ist dies nicht das erste Mal, dass Mastercard Vorbehalte gegenüber dem Wirtschaftsmodell von UPI äußert.

„Die Banken, die diese Zahlungen tatsächlich ermöglichen, neigen dazu, bei diesen Transaktionen Geld zu verlieren. Es handelt sich also um einen Vorschlag, bei dem wir uns die Frage stellen, ob er langfristig nachhaltig ist oder nicht. Und wer weiß? Wir werden sehen, wohin es führt. Aber in der Zwischenzeit florieren Debitkarten und Kredite auf diesem Markt weiter“, sagte Mehra im Mai dieses Jahres.

Mastercard ist mit dieser Ansicht auch nicht allein, obwohl in letzter Zeit nur wenige die wirtschaftlichen Rahmenbedingungen von UPI öffentlich kritisiert haben. Mehrere Fintech-Führungskräfte haben im Laufe der Jahre an die Regierung appelliert, von Händlern eine Gebühr zu erheben.

Interessant ist jedoch, dass viele Firmen in Indien in den letzten Jahren Innovationen entwickelt und Geschäfte rund um UPI aufgebaut haben.

Nehmen Sie die Soundbox von Paytm, die eine akustische Benachrichtigung in Echtzeit bietet, wenn eine Transaktion abgeschlossen ist. Die Soundbox von Paytm verarbeitet UPI-Transaktionen kostenlos für Händler, berechnet ihnen jedoch eine monatliche Abonnementgebühr oder eine einmalige Zahlung von nur 999 indischen Rupien (12 US-Dollar) für die Nutzung des Geräts.

Das Soundbox-Geschäft wächst für Paytm schnell und trägt zunehmend zum Geschäftsergebnis bei. (Nebenbei bemerkt, Mastercard, Visa und AmEx haben kürzlich eine Partnerschaft mit Paytm geschlossen, um Kartenzahlungen auf der Soundbox zu akzeptieren und so ihre Reichweite bei Unternehmen im Land zu vergrößern.)

Darüber hinaus hat die Soundbox Unternehmen den Weg geebnet, auf eine Fülle von Cashflow-Daten von Händlern zuzugreifen. Bisher akzeptierten viele dieser Händler ausschließlich Bargeld und hinterzogen Steuern.

Durch den Zugriff auf diese Cashflow-Daten entwickeln Unternehmen nun moderne Underwriting-Funktionen und vergeben Kredite an zuvor unterversorgte Händler, die von räuberischen Kreditgebern abhängig waren.

(Darüber hinaus erkannte die Reserve Bank of India diesen Monat das Potenzial der Soundbox an und fügte ihren Einsatz dem Payments Infrastructure Development Fund hinzu, einer Initiative, die darauf abzielt, die Einführung von Zahlungsakzeptanztools in kleineren Städten Indiens zu subventionieren.)

Darüber hinaus haben fast alle Beteiligten von der Umstellung von Bargeld auf bargeldlose Transaktionen profitiert, und die Analysten von AllianceBernstein argumentierten diesen Monat, dass diese Vorteile die Kosten überwiegen, die mit der Erleichterung von UPI-Transaktionen verbunden sind.

„Banken haben von einem starken Rückgang der (teuren) Geldautomatentransaktionen profitiert (die Geldautomatentransaktionen pro Kopf sind in den letzten vier Jahren von etwa 7 auf etwa 5 gesunken). Die Kosteneinsparungen durch diesen Rückgang selbst entsprechen etwa 20 Basispunkten der aktuellen UPI-Transaktionen (P2M). Banken könnten auch von einem eventuellen Rückgang des Verhältnisses von Bargeld zu Einlagen und den Kreditmöglichkeiten im Zusammenhang mit den zunehmenden bargeldlosen Zahlungen profitieren“, schrieb AllianceBernstein letzte Woche in einem Bericht.

Der Bericht fügt hinzu: „Die Regierung hat von niedrigeren Währungsdruckkosten profitiert (die Kosten in % des privaten Konsums sind von etwa 5 Basispunkten vor dem Geschäftsjahr 2018 auf jetzt etwa 2,8 Basispunkte gesunken). Die Kosteneinsparungen durch diesen Rückgang selbst entsprechen etwa 12 Basispunkten der aktuellen UPI-Transaktionen (P2M). Der größere Vorteil für die Regierung ist die höhere Effizienz bei der Steuererhebung. Verbraucher und Händler erzielten möglicherweise höhere Zinserträge durch einen Rückgang des Besitzes physischer Währungen, aber die direkten Gewinne sind weniger offensichtlich, da die Kosten für Alternativen (Bargeld und schließlich CBDC) Null sind.“

Bild: AllianceBernstein

Für Mastercard und Visa, die Indien beide als wichtigen Auslandsmarkt betrachten, scheint der weitere Weg im Land mit weiteren Hindernissen behaftet zu sein. New Delhi’s wirbt zunehmend für das einheimische Rupay-Kartennetzwerk, das sich dank einiger einzigartiger Funktionen wie der Kreditverknüpfung mit UPI schnell durchsetzt.

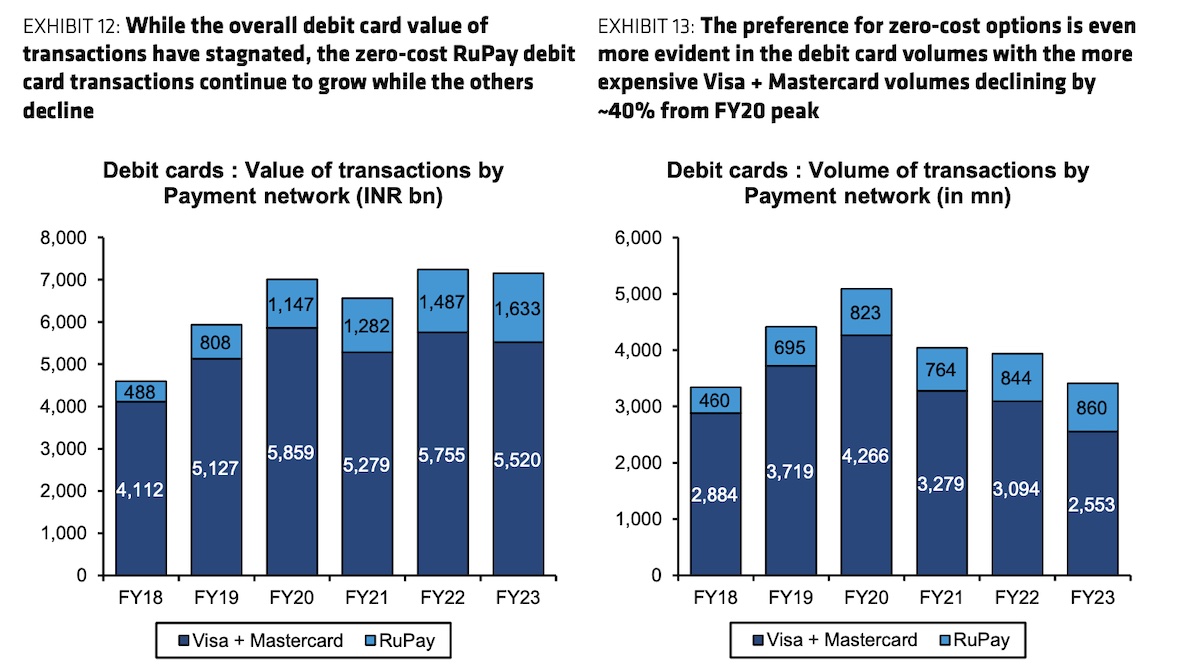

„Bei den Debitkarten geht RuPay ohne MDR als Gewinner hervor: Die Bevorzugung von Produkten mit niedrigerem MDR zeigt sich nicht nur in der Abkehr von Debitkarten hin zu UPI-Zahlungen, sondern auch in der Verschiebung der Marktanteile im Debitkartenbereich. „Die Analysten von AllianceBernstein schrieben.

„Der MDR für Debitkartentransaktionen von RuPay (dem inländischen Kartennetzwerk in Indien) liegt bei Null, und es überrascht nicht, dass 100 % des Volumenwachstums in den letzten 5 Jahren und etwa 50 % des Wertwachstums von RuPay-Karten mit einem Volumen von angeführt wurden Transaktionen über Debitkarten, die mit anderen Netzwerken verbunden sind, sind in den letzten 5 Jahren um etwa 40 % zurückgegangen.“