Benjamin Döpfner baut seit seiner Jugend Unternehmen auf.

Eines seiner jüngeren Unternehmen hatte seinen Sitz in Berlin und zum Zeitpunkt seiner Gründung im Jahr 2019 gab es in Deutschland tatsächlich Negativzinsen – was bedeutet, dass das Unternehmen 50 Basispunkte oder ein halbes Prozent für jeden Euro zurückzahlte, der auf seinem Konto war .

„Das waDas ist sehr, sehr frustrierend für mich.“ Döpfner erinnert sich. Also wandte er sich an seine Bank und fragte nach einem Corporate-Treasury-Angebot, aber ihm wurde gesagt, dass es nicht mit Unternehmen funktionieren würde, die nicht in der Lage seien, mindestens 100 Millionen Euro einzuzahlen.

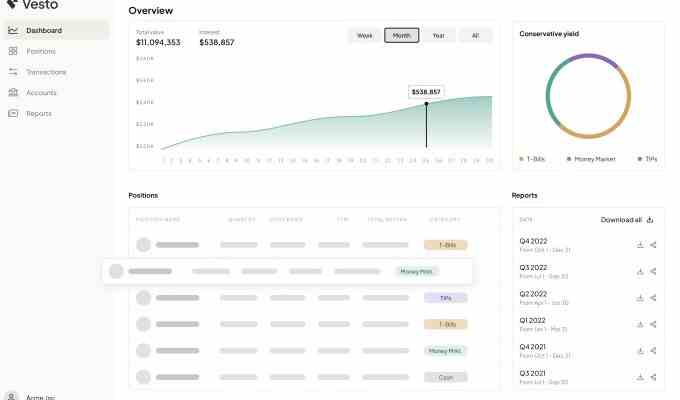

Diese Frustration veranlasste den jungen Unternehmer im März dieses Jahres, Vesto zu gründen, ein Treasury-Management-Startup, das darauf abzielt, anderen Startups zu helfen.verwalten, schützen und erweitern ihre Start- und Landebahn, anstatt sie auf einem Girokonto liegen zu lassen“, so Döpfner.

„Im Idealfall, Unternehmen sollten niemals einen Dollar an ungenutzten Barmitteln haben, aber es gibt Billionen, die auf fast zinslosen Girokonten herumschwirren.“ sagte er Tech. „Wir wollen ungenutzte Barmittel eliminieren und Unternehmen dabei helfen, sie einzusetzen.“

Traditionelle Banken haben Lösungen, ebenso wie einige Startups, die in den letzten Jahren entstanden sind. Aber Döpfner argumentiert, andere Alternativen seien unflexibel oder riskant und „mit großen Einschränkungen verbunden“.

„Das Geld ist in einer langsamen, schwerfälligen Institution mit wenig Sichtbarkeit und schlechtem Kundenservice sowie himmelhohen Kontominima eingeschlossen, wodurch das Produkt für die meisten nicht verfügbar ist“, sagte er. „Neuere Start-ups gehen die Unternehmensfinanzen aus einem Krypto-Blickwinkel an, wodurch die Unternehmensgelder einem starken Risiko ausgesetzt sind, während andere Geld in ‚One-Size-Fits-All‘-Pool-Konten binden, die die Kontrolle einschränken … mit sehr geringer Anpassung für Unternehmen.“

Vesto ist bei der US Securities and Exchange Commission (SEC) als Anlageberater registriert und arbeitet mit der Bank of NY Mellon zusammen.

„Die Interaktion ähnelt einem Robo Advisor“, sagte Döpfner. „Eine Art Betterment oder Wealthfront für Unternehmen. Aber unser Angebot ist tatsächlich viel weiterreichend als nur ein Robo Advisor, da unser Anlageauswahl- und -verwaltungsprozess im Vergleich zu einem Robo-Erlebnis sehr maßgeschneidert und hochinteressant ist.“

Vesto hat bisher ein paar ungenannte zahlende Pilotkunden unter Vertrag und laut Döpfner, ist auf dem besten Weg, bis zum Jahresende oder Anfang nächsten Jahres ein verwaltetes Vermögen von 100 Millionen US-Dollar zu erreichen. Die Einzahlungsgrößen sind im Allgemeinen höher, fügte Döpfner hinzu, einige belaufen sich auf 10 Millionen oder 20 Millionen US-Dollar.

Das Unternehmen stellt sich heute der Öffentlichkeit vor und gibt dies bekannt sammelte 2,8 Mio. USD in einer Seed-Runde unter der Leitung von Contrary Capital mit Beteiligung von Susa Ventures, SV Angel, Coalition und „strategische“ Angels, einschließlich der Gründer von SoFi, Tinder, DoNotPay und anderen.

Vesto ist Partner der Bank of NY Mellon, interagiert jedoch mit seinen Kunden und fungiert nach der Erstellung eines Anlagevorschlags als Verwalter ihrer Anlagen.

„Es gibt eine Berichtsebene, eine Kontrollebene.“ sagte Döpfner. „Damit Unternehmen verstehen können, was mit ihrem Geld passiert, und volle Transparenz haben, ohne die Kontrolle aufzugeben.“ Zum Beispiel, fügt er hinzu, können Unternehmen jederzeit Geld abheben, wenn sie es wollen oder brauchen.

„Normalerweise bauen wir ein Portfolio auf, das entweder aus US-Treasuries oder Geldmarktfonds oder Unternehmensanleihen – manchmal CDs – besteht“, erklärte er. „Wir haben versucht, die Sicherheit, die Liquidität und dann die Rendite wirklich zu maximieren. Wir wollen gute Renditen für die Kunden erzielen, aber gleichzeitig in risikoarme Anlagewerte investieren.“

Bildnachweis:

Vesto verdient sein Geld, indem es eine Basisgebühr erhebt oder den Betrag der Einlage eines Unternehmens kürzt. Seine Zielkunden sind Unternehmen der Serien A bis D, aber langfristig möchte das Unternehmen sein Angebot für Unternehmen in der Vorgründungsphase für Unternehmen bis hin zu kleinen Unternehmen und gemeinnützigen Organisationen öffnen.

Vorausschauen, Döpfner stellt sich vor, es auf den vollen Finanzstapel abgesehen zu haben.

„Die Erzielung einer Rendite auf Barmittel ist nur ein Teil des finanziellen Stacks, und wir möchten das Ganze abdecken. Treasury ist ein idealer Keil, weil Bargeld das Lebenselixier eines Startups ist. Jede Entscheidung, die ein Startup trifft, kann darauf zurückgeführt werden, wie viel Landebahn es hat, und diese Landebahn wird mit gespeichert.“ Döpfner gegenüber Tech. „Corporate Treasury – obwohl ein gigantischer Markt – ist einfach der erste Schritt, um den Rest des Stapels zu decken.“

Will Robbins, Komplementär von Contra Capital, stellt fest, dass einige seiner Firmen Portfoliounternehmen „lassen mehrere Millionen Dollar pro Jahr auf dem Tisch, indem sie ungenutztes Geld nicht effektiver einsetzen.“

„Besonders in diesem Fundraising-Umfeld ist die Verwaltung der Landebahn von entscheidender Bedeutung, und Vesto hat das beste Produkt dafür entwickelt“, schrieb er per E-Mail.

Andere Produkte behandeln das Corporate Treasury aus Sicht von Robbins als „nice-to-have“-Feature.

„So großartig große Banken wie First Republic oder Neueinsteiger wie Mercury auch sind, Gründer ziehen einfach keinen großen Wert aus dem Kauf von CDs oder einfachen Schatzwechseln. Die Denkweise von Vesto konzentriert sich darauf, Finanzteams die Leistung eines vollständigen Vermögensverwalters in einer Softwareplattform zu geben“, sagte er. „Unternehmen wie Apple und Airbnb verwalten bekanntermaßen ihre ungenutzten Barmittel mit ‚internen Hedgefonds‘, und es ist aufregend, jedem Unternehmen die Möglichkeit zu geben, dasselbe zu tun.“

Mein wöchentlicher Fintech-Newsletter, The Interchange, startete am 1. Mai! Anmelden hier um es in Ihren Posteingang zu bekommen.