Weniger als sieben Monate nach Vertragsschluss eine 57-Millionen-Dollar-Serie Bhat das schnell wachsende Fintech Jeeves 180 Millionen US-Dollar in einer Serie-C-Runde gesammelt, die das Unternehmen mit 2,1 Milliarden US-Dollar bewertet.

Finanztechnologieunternehmen, die mehrere Runden in kurzer Zeit aufbringen, sind in letzter Zeit eher die Norm als die Ausnahme geworden. Dennoch ist die Wachstumsgeschwindigkeit von Jeeves und der Anstieg der Bewertung beeindruckend.

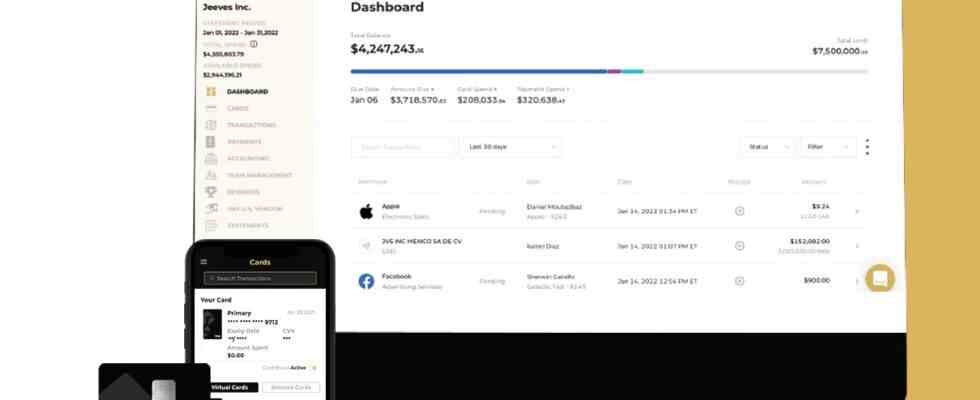

Als es im September aufkam, wurde Jeeves – das sich selbst als „All-in-one-Unternehmenskarten- und Spesenverwaltungsplattform für globale Startups“ bezeichnet – mit 500 Millionen US-Dollar bewertet. Damit hat sich der Wert in etwas mehr als sechs Monaten vervierfacht. Es ist auch bemerkenswert, dass Jeeves erst im März 2021 öffentlich eingeführt wurde und im vergangenen Juni mit 31 Millionen Dollar an Eigenkapitalfinanzierung und 100 Millionen Dollar an Schulden offiziell aus der Tarnung hervorgegangen ist. Im Sommer 2020 war Jeeves Teilnehmerin der Sommerkohorte von Y Combinator.

Sein Erfolg ist ein weiteres Beispiel dafür, wie wettbewerbsfähig – und lukrativ – die Kategorie Corporate Card und Expense Management geworden ist. Zum Beispiel sagt Jeeves, dass seit der Ankündigung der Serie B im September der Umsatz um 900 % gestiegen ist und der Kundenstamm auf mehr als 3.000 Unternehmen verdoppelt wurde. Es hat auch ein annualisiertes Bruttotransaktionsvolumen (GTV) von etwa 1,3 Milliarden US-Dollar erreicht, mit der Erwartung, bis zum Jahresende 4 Milliarden US-Dollar zu erreichen.

„Als ich im Dezember das grobe Deck der Serie C erstellte, wurde mir klar, dass wir unsere Einnahmen im Vergleich zum gesamten Monat November mehr als verdoppelt hatten“, sagte Dileep Thazhmon, CEO und Gründer von Jeeves. „Dann haben wir in den ersten beiden Monaten des Jahres 2022 mehr Umsatz gemacht als im gesamten Jahr 2021.“

Tencent leitete seine jüngste Aufstockung, an der auch GIC, Stanford University, Andreessen Horowitz (a16z), CRV, Silicon Valley Bank, FT Partners, Clocktower Ventures, Urban Innovation Fund, Haven Ventures, Gaingels, Spike Ventures und die Family Offices von beteiligt waren zwei FAANG-Gründer und Carlo Enrico, Präsident von Lateinamerika und der Karibik bei Mastercard. In den letzten 12 Monaten hat das Unternehmen mehr als 380 Millionen US-Dollar gesammelt.

„Am Ende hatten wir fünf Term Sheets, was eine Bestätigung in einer Zeit war, in der wir mehr Due Diligence als zuvor und ein schwierigeres Fundraising-Umfeld sehen“, sagte Thazhmon gegenüber Tech. „Der Markt sah im Januar und Februar ganz anders aus als im Dezember.“

Also, was macht Jeeves genau? Das Unternehmen sagt, dass es das Underwriting, Kredite in lokaler Währung und die Zahlungsschienen „für alle Geschäftsausgaben über Länder und Währungen hinweg“ bereitstellt. Das Unternehmen hat derzeit Kunden in 24 Ländern in Nordamerika, Lateinamerika, Großbritannien und Europa, die eine Kombination aus wachstumsstarken Startups, E-Commerce-Unternehmen und KMU sind, darunter unter anderem Bitso, Kavak und Belvo.

Jeeves wurde 2020 unter der Prämisse gegründet, dass Startups traditionell auf eine lokale und länderspezifische Finanzinfrastruktur angewiesen sind. Beispielsweise würde ein Unternehmen mit Mitarbeitern in Mexiko und Kolumbien mehrere Anbieter benötigen, um seine Finanzfunktion in jedem Land abzudecken – eine Unternehmenskarte in Mexiko und eine in Kolumbien und einen weiteren Anbieter für grenzüberschreitende Zahlungen.

Das Startup behauptet, dass jedes Unternehmen durch die Nutzung seiner proprietären Banking-as-a-Service-Infrastruktur seine Finanzfunktion „in Minuten“ hochfahren und Zugang zu 30 Tagen Kredit auf einer Firmenkarte (mit 4 % Cashback) erhalten kann, nicht Kartenzahlungsschienen sowie grenzüberschreitende Zahlungen. Kunden können auch in mehreren Währungen zurückzahlen, wodurch die FX-Gebühren (Auslandstransaktionen) reduziert werden.

Beispielsweise kann ein wachsendes Unternehmen eine Jeeves-Karte in Barcelona verwenden und in Euro zurückzahlen und dieselbe Karte in Mexiko verwenden und in Pesos zurückzahlen, wodurch alle Devisengebühren reduziert und ein sofortiger Ausgabenabgleich zwischen Währungen ermöglicht werden.

Thazhmon glaubt, dass das „Größte“, was das Unternehmen entwickelt, seine eigene globale BaaS-Schicht ist, die sich über verschiedene Bankeinheiten in jedem Land erstreckt und an die sich die kundenorientierte Jeeves-App für Endbenutzer anschließt.

„So wie wir es betrachten, besitzen wir wirklich den gesamten Zahlungsstapel“, sagte Thazhmon gegenüber Tech.

Wie viele andere Fintechs in diesem Bereich hat Jeeves seinen Anwendungsbereich im Laufe der Zeit erweitert. Zumindest vorerst bleiben Unternehmenskarten – die heute etwa 45 % des Geschäfts von Jeeves ausmachen – das Hauptprodukt von Jeeves.

„Aber wir haben andere Kanäle, die ebenso wichtig sind und schneller wachsen, darunter B2B-Zahlungen, Betriebsmittelkredite und Jeeves Growth, ein umsatzbasiertes Finanzierungsprodukt“, fügte Thazhmon hinzu.

Wie Tech ausführlich berichtet hat, wächst die Zahl der Startups, die sich mit dem Ausgaben- und Ausgabenmanagement von Unternehmen befassen, weiter. Am Montag berichteten wir, dass Ramp 200 Millionen US-Dollar aufbringen und 550 Millionen US-Dollar Schulden bei einer Bewertung von 8,1 Milliarden US-Dollar sichern konnte.

„Der Raum wächst und das TAM auch“, sagte Thazhmon. „Jeden Tag gehen mehr Unternehmen online und benötigen ein Ausgabenmanagement.“

Aber seiner Ansicht nach werden die Gewinner die Unternehmen sein, die „nicht nur auf Kredit konkurrieren, weil Sie dann darum konkurrieren, wer Ihnen schneller Geld geben kann“.

„Ich denke, wenn Sie mit der Infrastruktur konkurrieren, beginnen Sie zu gewinnen, denn dann besitzen Sie tatsächlich den Stack und können Effizienzgewinne erzielen, die Sie nicht erzielen können, wenn Sie beispielsweise nur ein Anbieter sind, der sich an die lokale Bank anschließt“, er hinzugefügt.

Thazhmon vermutet auch, dass es eines Tages eine Art Gabelung geben wird zwischen Startups, die sich ausschließlich auf Kredite konzentrieren, und solchen, die die Infrastruktur aufbauen.

„Was Wir versuchen, eine bankähnliche Beziehung mit dem Endbenutzer aufzubauen, damit wir das tun können, wenn Sie Zahlungen benötigen. Wenn Sie einen Kredit benötigen, können wir das tun. Wenn Sie Kautionen benötigen, können wir Ihnen diese geben. Wenn Sie ein Unternehmen gründen möchten, können Sie bei uns ein Konto eröffnen und in jedes Land mit jeder gewünschten Währung gehen.“ Thazhmon sagte Tech. „Was uns von vielen Anbietern unterscheidet, ist, dass wir unsere eigene Infrastrukturebene haben, und das ist das eigentliche Produkt, das mit den verschiedenen Bankeinheiten in verschiedenen Ländern verbunden ist.“

Bildnachweis: Jeeves

Allerdings glaubt er, dass es viele verschiedene Akteure für verschiedene Marktsegmente geben wird.

„Ich glaube nicht, dass dies ein Bereich ist, in dem Sie weltweit nur ein Unternehmen haben werden, das alles besitzt“, fügte Thazhmon hinzu. „Es ist einfach massiv.“

Das Unternehmen plant, sein neues Kapital für seine Expansion in Lateinamerika, Kanada und Europa zu verwenden, seine Infrastruktur zu skalieren, um mehr Währungen abzudecken, mehr Einstellungen vorzunehmen und „das Onboarding neuer Unternehmen auf der Plattform zu beschleunigen“. Ziel ist es, in den nächsten drei Jahren über 40 Länder abzudecken. Kurzfristig ist es beäugt Südostasien und möglicherweise Saudi-Arabien und Afrika.

Jeeves – das sich selbst als Hybrid-Remote mit Niederlassungen in Mexiko-Stadt, London, Toronto und Sao Paulo bezeichnet – beschäftigt derzeit 150 Mitarbeiter in 10 Ländern. Es hat kürzlich eine Reihe neuer Führungskräfte eingestellt, darunter: Arpan Nanavatizuvor Head of Engineering bei PayPal und Director of Engineering bei Walmart, als Chief Technology Officer fungieren, und Trent Beckley, der zuvor für strategische Partnerschaften bei Google verantwortlich war, unter anderem als Director of Partnerships.

Angela Strange, General Partnerin von A16Z, sagt, ihre Firma habe sich gegenüber Jeeves verdreifacht, nachdem sie die Serie A angeführt und in die Serie B investiert habe, da sie miterlebt habe, wie das Unternehmen „weiterhin extrem gut abschneidet“.

„Jeeves entwickelt das Premium-Finanzbetriebssystem für globale Unternehmen. Angefangen mit Kreditkarten hat sich das Unternehmen schnell auf lokale Zahlungen, Abstimmungen in mehreren Währungen und Betriebsmittelkredite ausgeweitet“, sagte sie gegenüber Tech. „Jeeves hat eine wirklich skalierbare Architektur aufgebaut, in die sie sich in die lokale Infrastruktur jedes Landes einklinken können, wodurch Jeeves nicht nur die optimale Benutzererfahrung in jedem Land bieten kann, sondern es ihnen auch ermöglicht, Länder viel schneller zu skalieren.“

Mein wöchentlicher Fintech-Newsletter startet am 27. März! Anmelden Hier um es in Ihren Posteingang zu bekommen.