Das IPO-Fenster hat sich für Technologieunternehmen im Zuge eines massiven Markteinbruchs so gut wie geschlossen, aber für einige bleibt noch eine Öffnung in Form von SPACs. Heute, Nahe – ein Data-Intelligence-Unternehmen, das 1,6 Milliarden anonymisierte Benutzerprofile angehäuft hat, die mit 70 Millionen Standorten in 44 Ländern verknüpft sind – gab heute bekannt, dass dies der Fall sein wird Notierung an der Nasdaq im Wege einer Fusion mit kludeIn I Acquisition Corp., eines der vielen Blankoscheck-Unternehmen, die gegründet wurden, um private Unternehmen an die Börse zu bringen, mit einer Bewertung von „fast“ 1 Milliarde US-Dollar. Es wird an der Nasdaq unter Verwendung des „NIR“-Tickers gehandelt.

Daneben erhält das Unternehmen von CF Principal Investments, einer Tochtergesellschaft von Cantor Fitzgerald, eine Kapitalinvestition in Höhe von 100 Millionen US-Dollar in sein Geschäft.

Wenn Sie Near oder den SPAC-Markt verfolgt haben, erinnern Sie sich vielleicht, dass es Gerüchte gab, dass KludeIn mit Near sprach zurück im Dezember. Damals strebte Near angeblich mit der Notierung eine Bewertung zwischen 1 Milliarde und 1,2 Milliarden US-Dollar an. In den letzten Monaten ist der IPO-Markt jedoch praktisch zum Erliegen gekommen, zusammen mit einem massiven Rückgang der Technologieaktien auf breiter Front und einem breiteren Rückgang der Technologieinvestitionen insgesamt, selbst in viel kleinere Startups in der Frühphase.

Near, das ursprünglich 2012 in Singapur gegründet wurde und jetzt seinen Sitz in Pasadena hat, hatte rund 134 Millionen US-Dollar an Finanzmitteln aufgebracht, darunter eine 100-Millionen-Dollar-Runde im Jahr 2019 – die letzte große Erhöhung des Unternehmens.

Zu den Investoren gehören Sequoia India, JP Morgan, Cisco und Telstra (die laut KludeIn einer einjährigen Sperrfrist zugestimmt haben). SEC-Einreichungen). Firmendaten aus PitchBook stellt fest, dass Near eine Spendenaktion im Mai 2021 versucht, aber abgesagt hatte.

Alles in allem ist Near ein interessantes Beispiel, wenn man bedenkt, dass sich derzeit viele Later-Stage-Startups in einer misslichen Lage befinden könnten.

Auf der einen Seite hat das Unternehmen einige große Kunden und einige potenziell interessante Technologien, insbesondere angesichts des Umschwungs von Regulierungsbehörden und der Öffentlichkeit, insgesamt mehr Datenschutz bei Data-Intelligence-Produkten zu fordern.

Es arbeitet mit großen Marken und Unternehmen zusammen, darunter McDonalds, Wendy’s, Ford, die CBRE Group und 60 % der Fortune 500, die die interaktive, Cloud-basierte KI-Plattform von Near (Marke Allspark) verwenden, um anonymisierte, standortbasierte Profile von Benutzern zu erschließen basierend auf einer Fülle von Informationen, die Near von Telefonen, Datenpartnern, Netzbetreibern und ihren Kunden bezieht und dann zusammenführt. Es behauptet, die Datenbank sei „mit Privacy by Design“ erstellt worden.

Es beschreibt seinen Ansatz als „Stitching“ und sagt, dass es patentgeschützt ist, was ihm eine Art Burggraben gegenüber anderen Konkurrenten verschafft und möglicherweise einen gewissen Wert als Vermögenswert für andere darstellt, die Big-Data-Unternehmen aufbauen und mehr datenschutzbasierte Ansätze benötigen.

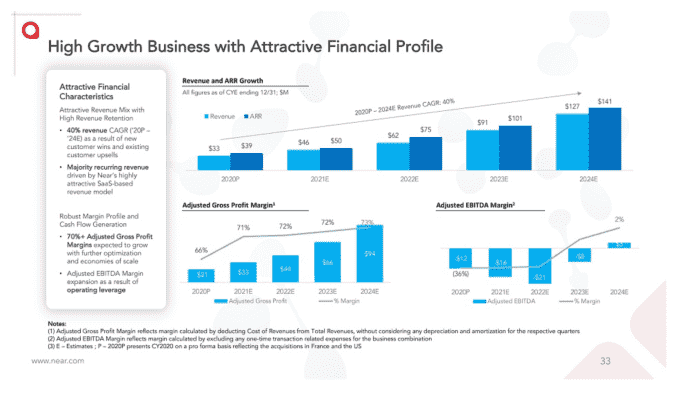

Auf der anderen Seite, während die Finanzdaten in KludeIns SEC-Einreichungen Wachstum zeigen, ist es in einem sehr bescheidenen Tempo – die Zahlen sehen für Anleger möglicherweise nicht so gut aus, insbesondere im aktuellen Klima. Im Jahr 2020 erzielte Near einen Umsatz von 33 Millionen US-Dollar, mit geschätzten Einnahmen von 46 Millionen US-Dollar für 2021, 63 Millionen US-Dollar für 2022 und 91 Millionen US-Dollar für 2023. Das Unternehmen schätzt, dass seine Bruttogewinnmarge für dieses Jahr 72 % (44 Millionen US-Dollar) betragen wird schätzt gleichermaßen, dass das Ebitda negativ war und es bis mindestens 2024 bleiben wird.

Wenn man über Near hinausblickt, wird es interessant sein zu sehen, wie viele andere dem Unternehmen folgen, indem sie die SPAC-Ausgangsroute nehmen, die sich insgesamt als umstrittenes Vehikel erwiesen hat.

Auf der positiven Seite werden SPACs von Befürwortern dafür gelobt, dass sie ein schnellerer, effizienterer Weg für starke Start-ups sind, um in die öffentlichen Märkte einzutreten und so Geld von mehr Investoren zu sammeln (und privaten Investoren einen Ausstieg zu ermöglichen): Das ist sehr viel Position Near und KludeIn einnehmen.

„Unternehmen auf der ganzen Welt vertrauen Near seit mehr als einem Jahrzehnt bei der Beantwortung ihrer kritischen Fragen, die dazu beitragen, ihr Geschäft voranzutreiben und auszubauen. Die Marktnachfrage nach Daten über menschliche Bewegungen und Verbraucherverhalten, um sich verändernde Märkte und Verbraucher zu verstehen, wächst exponentiell, und jetzt ist es an der Zeit, die Durchdringung des großen und ungenutzten TAM von 23 Milliarden US-Dollar zu beschleunigen“, sagte Anil Mathews, Gründer und CEO von Near in einer Stellungnahme. „Der Börsengang gibt uns die Glaubwürdigkeit und die Währung, um unser Wachstum zu verdoppeln und unser erfolgreiches Schwungrad für verbesserte Geschäftsergebnisse im nächsten Jahrzehnt weiter umzusetzen.“

„Ich freue mich sehr, mit Anil und dem gesamten Team von Near zusammenzuarbeiten, da sie globalen Unternehmen weiterhin dabei helfen, das Verbraucherverhalten besser zu verstehen und umsetzbare Informationen aus ihrer globalen Full-Stack-Data-Intelligence-Plattform abzuleiten“, fügte Narayan Ramachandran, der Vorsitzende und CEO von, hinzu KludeIn. „Wir glauben, dass diese Fusion aufgrund des diversifizierten globalen Kundenstamms, der überlegenen SaaS-Schwungrad- und Netzwerkeffekte des Geschäfts von Near, die durch die starke Kundenbindung des Unternehmens hervorgehoben werden, äußerst überzeugend ist.“

Auf der negativen Seite sind diese positiven Aspekte auch die eigentlichen Gründe für einige der Probleme von SPAC: Einfach ausgedrückt, sie haben öffentliche Notierungen für Unternehmen ermöglicht, die es durch die Prüfung von mehr möglicherweise viel schwieriger, wenn nicht unmöglich gefunden hätten traditionelle Kanäle. Manchmal ist das sowieso gut ausgegangen, aber manchmal endete es für alle schlecht. Gerade diese Woche, Genießen – was auch per SPAC gelistet – sagte, dass ihm bis Juni das Geld ausgehen werde und prüfe seine strategischen Optionen.

Die Zeit, der Appetit auf mehr Datenintelligenz und möglicherweise einige Faktoren, die sich seiner Kontrolle entziehen, wie das Investitionsklima, werden letztendlich zeigen, welchen Weg Near einschlagen wird. Die Transaktion wird voraussichtlich einen Bruttoerlös von 268 Millionen US-Dollar generieren, vorausgesetzt, es gibt keine Rücknahmen und eine erfolgreiche Privatplatzierung von KludeIn-Stammaktien im Wert von 95 Millionen US-Dollar, sagte KludeIn.