Im Jahr 2014 tat sich Angus McDonald, der frühere Leiter der Publisher-Partnerschaften bei Yahoo (vollständige Offenlegung: Muttergesellschaft von Tech), mit dem Ex-Googler Chris Bayley zusammen, um zu gründen Cover-Genie, eine Insurtech-Plattform, die Ansprüche für praktisch alle Versicherungs- oder Garantiezweige bepreist und bearbeitet. Nach der Ausweitung des Geschäfts auf alle 50 US-Bundesstaaten und mehr als 60 Länder bereitet sich Cover Genius laut McDonald auf die nächste Wachstumsphase vor, die durch erhebliches frisches Kapital angetrieben wird.

Cover Genius gab heute bekannt, dass es 70 Millionen US-Dollar in einer von Dawn Capital angeführten Serie-D-Runde mit Beteiligung von Atlas Merchant Capital, GSquared und King River Capital aufgebracht hat. McDonald teilte Tech mit, dass das 420-Personen-Unternehmen insgesamt 165 Millionen US-Dollar eingenommen hat, dass die Erlöse für die „Unterstützung des Geschäftswachstums“ und den weiteren Ausbau der Versicherungsvertriebsdienste von Cover Genius verwendet werden.

„Wir haben gemeinsam eine breite Palette von Schutzlösungen für Partner aus vielen Branchen entwickelt, darunter mehrere der weltweit größten Fluggesellschaften und Reiseunternehmen, Einzelhändler und Logistikunternehmen, Mobilitäts-, Auto- und Gig-Economy-Unternehmen, Banken, Fintechs und Proptechs sowie Geschäfts- to-Business-Software und Event-Ticketing-Unternehmen“, sagte McDonald in einem E-Mail-Interview. „Nachdem wir in unseren frühen Tagen Bootstrap betrieben und nur 1 Million US-Dollar von der Gründung im Jahr 2014 bis zu unserer Serie B im Jahr 2018 gesammelt haben, sind wir gesegnet, bedeutende Partner zu haben, die einen gesunden und nachhaltigen Cashflow sicherstellen und gleichzeitig Genügsamkeit in unserer DNA tragen. ”

McDonald und Bayley waren motiviert, Cover Genius auf den Markt zu bringen, nachdem sie bei ihrem früheren Joint Venture, einem internationalen Online-Reisebüro, auf versicherungstechnische Herausforderungen gestoßen waren. Sie stellten fest, dass es schwierig war, mit traditionellen Versicherern zusammenzuarbeiten, da jedes Land, das die Mitbegründer anvisieren wollten, eine separate Versicherungsvereinbarung mit separaten Länderleitern erforderte.

Bei der Gründung von Cover Genius arbeiteten McDonald und Bayley daran, Lizenzen und Zulassungen für eingebettete Versicherungen in den meisten wichtigen Ländern der Welt zu erhalten. Im Gegensatz zu typischen Versicherungsplänen wird eine eingebettete Versicherung wie die von Cover Genius mit dem Kauf eines Produkts oder einer Dienstleistung gebündelt, die in Echtzeit oder am Point of Sale angeboten wird.

Die Ridesharing-App Ola nutzt Cover Genius, um sowohl Fahrern als auch Mitfahrern Versicherungen anzubieten. Betterplace, ein in Indien ansässiger Softwareanbieter für das Personalmanagement, nutzt die Technologie von Cover Genius, um Vertragsarbeitern medizinische Versorgung zu bieten. Für den „Jetzt kaufen, später bezahlen“-Anbieter Zip hat Cover Genius ein KI-gestütztes Tool entwickelt, das versicherbare Artikel (z. B. eine Bohrmaschine) klassifiziert, um E-Commerce-Kunden Garantien zu empfehlen.

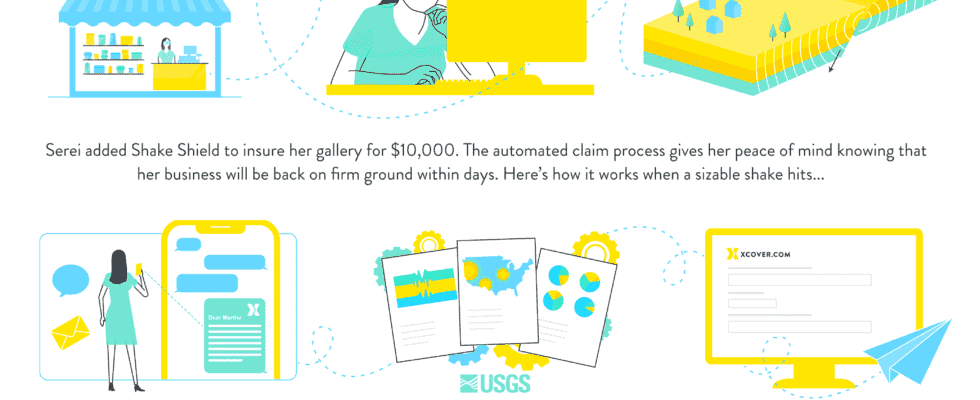

Zu den Produkten, die Cover Genius anbietet, gehört Shake Shield, eine von Swiss Re unterstützte Erdbebenversicherung. Bildnachweis: Cover-Genie

„Wir waren fest davon überzeugt, dass das eingebettete Versicherungsmodell Kunden am Verkaufsort oder bei der Anmeldung schützen kann, und dass es eine große Wertverschiebung weg von Direktversicherern und traditionellen Versicherern hin zu Partnerschaften mit digitalen Plattformen geben würde mit Insurtechs“, fuhr McDonald fort. „Kunden erhalten zum richtigen Zeitpunkt Zugang zu maßgeschneidertem Schutz, wodurch die umständliche Notwendigkeit entfällt, einen zweiten Schritt zum Kauf von Schutz zu machen. Partner erzielen unter dem Strich Wachstum und engagiertere Kunden und Versicherer profitieren von einem datenreichen Vertriebskanal.“

Es besteht kein Zweifel, dass eingebettete Versicherungen das heißeste neue Ding in der Insurtech-Branche sind. Startups im Weltraum, viele davon in den letzten fünf Jahren gegründet, erzogen fast 800 Millionen US-Dollar an VC-Finanzierung im Jahr 2021. Und eine aktuelle Bericht von Simon Torrance, einem Berater für eingebettete Finanz- und App-Strategien, schätzt, dass allein eingebettete Versicherungen in Sach- und Unfallversicherungen bis 2030 über 700 Milliarden US-Dollar an gebuchten Bruttoprämien oder 25 % des weltweiten Gesamtmarktes ausmachen könnten.

Das in New York ansässige Unternehmen Cover Genius hat Konkurrenz zu Versicherungsanbietern wie Extend und Bolttech. Aber es hat auch einen robusten Kundenstamm, der 10,5 Millionen Kunden von Handelspartnern wie Intuit, Kayak, Booking Holdings, Priceline, Turkish Airlines, SeatGeek, Amazon, eBay und Wayfair umfasst. Während Cover Genius zunächst von der Pandemie betroffen war – das Unternehmen bot im Jahr 2020 hauptsächlich Reiseversicherungen an, als die Branche einen Schlag erlitt –, stellt McDonald fest, dass es in den letzten zwei Jahren in eine Reihe neuer Marktsegmente vordringen konnte.

Die Verzweigung erfolgte durch eine Kombination aus Produkteinführungen und Übernahmen. Im Juli tätigte Cover Genius eine strategische Investition in das in Indien ansässige Versicherungsunternehmen Guaranteedit und kaufte Booking Protect, ein Start-up für Ticketrückerstattungsschutz, das SeatGeek auf die Cover Genius-Plattform brachte. Und im Juni führte Cover Genius ein „preisoptimiertes“ Garantieangebot für kleine und mittlere E-Commerce-Unternehmen ein.

Eine Hürde auf dem Weg zur Expansion, die Cover Genius überwinden muss, ist die allgemeine Stimmung in Bezug auf Versicherungen – die nicht positiv ist. A 2019 Umfrage von der Geneva Association, einem globalen Verband von Versicherungsunternehmen, fanden heraus, dass mehr als die Hälfte der Menschen (53 %) schlechte Versicherungserfahrungen gemacht haben. In einem separaten Bericht von IBM gaben weniger als die Hälfte der Kunden an, der Versicherungsbranche zu vertrauen.

Laut McDonald sprechen die Produkte von Cover Genius für sich.

„Durch die Bereitstellung von Seelenfrieden und ein qualitativ hochwertiges Kundenerlebnis, das durch Produktrelevanz und nahtlose Abläufe vom Zeitpunkt des Verkaufs bis zur Reklamation verstärkt wird, können unsere Partner mit ihren Kunden Neuland betreten“, sagte er. „In der Vergangenheit hatten sie entweder Erfahrung in der Zusammenarbeit mit traditionellen Versicherern, die sich negativ auf das Kundenerlebnis auswirken und unweigerlich zu Abwanderung und Gegenreaktionen gegen ihre eigene Marke führen, oder sie haben versucht, mit traditionellen Versicherern zusammenzuarbeiten, und haben das alles aufgegeben ‚Heavy Lift‘ sitzt sonst bei ihnen.“