Ausweispflichten, hohe Gebühren und ein Sprachgefälle waren lange Zeit Hindernisse, die einige lateinamerikanische Einwanderer davon abhielten, ein Bankkonto in den Vereinigten Staaten zu eröffnen. Kommun will das ändern.

Die in New York ansässige Neobank ist die neueste Bank, die auf die Bedürfnisse von Einwanderern zugeschnittene Bankdienstleistungen anbietet. Während die meisten traditionellen Banken von ihren Kunden eine US-amerikanische Sozialversicherungskarte oder einen Adressnachweis, beispielsweise eine Hypotheken- oder Stromrechnung, verlangen, ermöglicht Comun seinen Kunden, ein Konto mit 100 verschiedenen Identifikationsarten aus Lateinamerika zu beantragen, darunter auch Reisepässe ausländischer Länder.

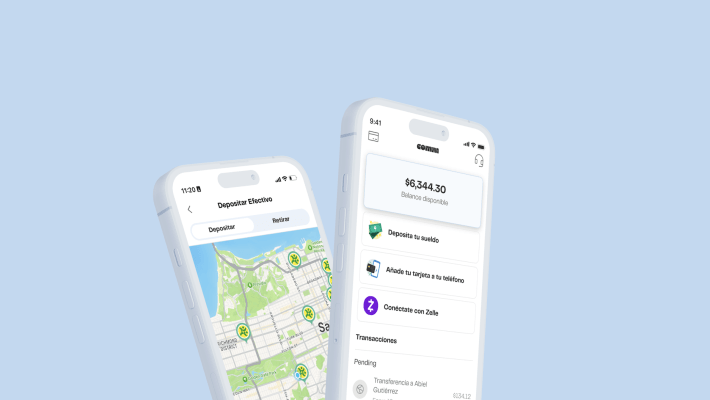

Andres Santos und Abiel Gutierrez gründeten Comun Anfang 2022, um digitale Bankdienstleistungen anzubieten, darunter Sofortzahlungen, Scheckeinzahlungen und vorzeitige Gehaltsschecks. Sie wollten den Kunden außerdem sieben Tage die Woche Zugang zu spanischsprachigen Muttersprachlern bieten.

„Unsere Mission ist es, den Einwanderern in den USA das lokale Bankgeschäft zurückzugeben“, sagte Santos gegenüber Tech. „Wir glauben, dass es sich um ein Modell handelt, das in den letzten 30 Jahren mit alarmierender Geschwindigkeit ausgestorben ist. Man hat im Grunde gesehen, dass Banken, die zu groß sind, um zu scheitern, den größten Teil des Anteils übernommen haben und von 20.000 Banken auf weniger als 5.000 Banken angewachsen sind.“

Abiel Gutierrez und Andres Santos, Mitbegründer von Comun. Bildnachweis: Kommun

Santos erklärte auch, dass einige Banken in dieser Zeit über Einwanderer nachgedacht hätten. Diese Gruppe passt jedoch in der Regel nicht zum Modell eines potenziellen Kunden und bleibt daher zurück.

Comun möchte „neu definieren, wie lokales Banking im digitalen Bereich aussieht, und das bedeutet Gemeinschaft und die einzigartigen Bedürfnisse unserer Gemeinschaft, sie besser mit erfolgreichen Produkten zu bedienen“, fügte er hinzu.

Die Bank verdient ihr Geld mit Zinsen auf Einlagen und auch mit Convenience-Gebühren für die Ermöglichung von Soforttransaktionen, ähnlich wie bei Peer-to-Peer-Transaktionen. Im vergangenen Monat wurde außerdem eine Direktbankintegration eingeführt, die laut Santos schnell wächst und „bereits rund 25 % unseres Umsatzes und Volumens ausmacht“. Comun wird auch Gebühren aus Transaktionen erheben, sobald es ein Überweisungsprogramm eröffnet, das es derzeit testet und das es Einwanderern ermöglicht, Geld aus den USA nach Lateinamerika zu senden.

Comun ist nicht der Einzige, der Einwanderer ins Visier nimmt. Es schließt sich Unternehmen wie Tanda, Bloom Money, Majority, Welcome Tech und Pillar an, um das Problem der Zugänglichkeit von Banken zu lösen.

Es schließt sich ihnen auch bei der Gewinnung von Risikokapital für seinen Ansatz an. Heute gab Comun eine weitere Finanzierung in Höhe von 4,5 Millionen US-Dollar bekannt, sodass insgesamt 9 Millionen US-Dollar gesammelt werden. Die jüngste Investition wurde von Costanoa Ventures unter Beteiligung einer Gruppe bestehender Investoren durchgeführt, darunter Animo Ventures, South Park Commons und FJ Labs.

Das Unternehmen bietet nicht nur die verschiedenen Identifizierungsmethoden für die Kontoeröffnung an, sondern differenziert sich auch durch seine Partnerschaft mit der Community Federal Savings Bank von seinen Mitbewerbern. Durch die direkte Beziehung zur Bank sei Comun in der Lage, neue Dienstleistungen schnell und konform hinzuzufügen, sagte Santos.

Comun baut außerdem ein großes Netzwerk von Partnern auf, um Bargeldeinzahlungen und -abhebungen an mehr als 90.000 physischen Standorten zu unterstützen.

Das Konzept hat Anklang gefunden. Die Bank hat nicht nur einen Net Promoter Score (NPS) von 86 erreicht, was mehr als dem Vierfachen des Branchendurchschnitts in Bezug auf die Kundenzufriedenheit entspricht, sondern Comun verzeichnet auch ein monatliches Umsatzwachstum von 60 %. Es hat über 75 Millionen US-Dollar über seine Plattform abgewickelt.

Santos und Gutierrez planen, mit den neuen Mitteln zusätzliche Mitarbeiter einzustellen, um die Bankdienstleistungen von Comun auszubauen und neue Produkte auf den Markt zu bringen, darunter Versicherungen und schließlich den Einstieg in die Kredit- und Underwriting-Branche.