Indien hat sich in diesem Jahr dem globalen Trend bei Börsengängen widersetzt und sich als seltener Lichtblick für Technologienotierungen etabliert, während andere große Märkte anhaltendem Gegenwind ausgesetzt sind. Das bevölkerungsreichste Land der Welt bereitet sich nun auf eine noch größere Welle von Startup-Börsengängen im Jahr 2025 vor.

Laut mehreren Quellen, die mit den Plänen vertraut sind, bereiten sich mehr als 20 Startups darauf vor, im nächsten Jahr an die Börse zu gehen. Dazu gehören die Business-to-Business-Marktplätze Inframarket und Zetwerk, das Farm-to-Produce-Unternehmen CaptainFresh, der Marktplatz für professionelle Dienstleistungen UrbanCompany, der Schmuckhändler Bluestone, das Sicherheitsunternehmen OneAssist und der Offline-zu-Online-Händler Magicpin.

Auch das Quick-Commerce-Startup Zepto, der Managed-Workspace-Anbieter Table Space und die Industriegüterplattform Ofbusiness planen, im nächsten Jahr Börsengänge anzumelden. Weitere Unternehmen, die einen Börsengang ins Auge fassen, sind Rebel Foods, das Logistikunternehmen Porter, die E-Commerce-Plattform Meesho, die Investment-App Groww, der Matratzenverkäufer Wakefit, die Automobilplattform CarDekho, das SaaS-Unternehmen Capillary und das Zahlungsunternehmen Pine Labs. Einige Börsengänge könnten sich jedoch bis ins Jahr 2026 erstrecken.

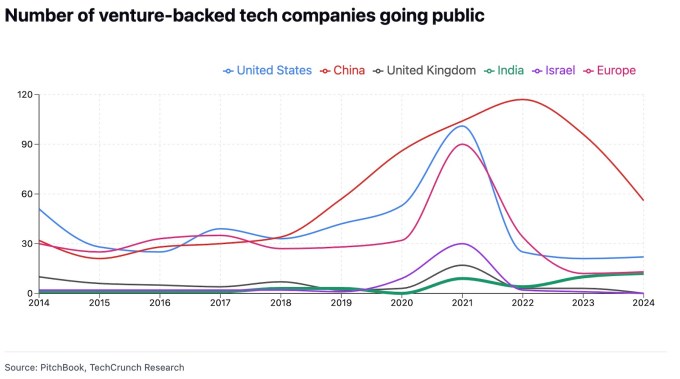

Wenn sie wie geplant verlaufen, werden sich die Unternehmen einer Welle anschließen, die an Fahrt gewinnt. Laut Pitchbook-Daten sind in Indien im Jahr 2024 bereits zwölf Start-ups, darunter sieben Technologieunternehmen, an die Börse gegangen. Damit ist Indien der einzige große Markt, der im letzten Jahrzehnt ein stetiges Wachstum bei den Börsennotierungen verzeichnete.

Diese Leistung steht in krassem Gegensatz zu anderen führenden Märkten. Die USA haben in diesem Jahr 22 durch Risikokapital finanzierte Technologie-Börsengänge verzeichnet, fast gleichauf mit den 21 Technologie-Börsengängen im Jahr 2023 und weit hinter den 53 Börsengängen zurück, die der US-Markt im Jahr 2020 verzeichnete. Chinas Tech-IPO-Dynamik hat mit 56 Börsengängen in diesem Jahr ebenfalls nachgelassen auf 117 im Jahr 2022. Europa hat nur einen Tech-Börsengang mehr geschafft als Indien, während der britische Markt geblieben ist ruhend, ohne technische Einträge im Jahr 2024.

„Die IPO-Märkte haben sich langsamer geöffnet, als wir im März erwartet hatten“, schrieben die Analysten von Morgan Stanley kürzlich in einer Mitteilung. „Obwohl viele Einhörner seit 2022 ‚fit geworden‘ sind, bleiben sie immer noch unrentable Unternehmen.“

Laut einer Analyse von JPMorgan ist der Börsengang des indischen Lebensmittellieferanten Swiggy in diesem Monat mit einem Wert von 1,35 Milliarden US-Dollar der größte globale Tech-Börsengang in diesem Jahr.

Im Gespräch mit Tech stellte Anand Daniels, ein Partner bei Accel, dessen Firma in diesem Monat zwei Portfoliounternehmen auf der Liste sah, fest: „Indien entwickelt sich schnell zu einem vielversprechenden Zentrum für Technologie-Börsengänge, angetrieben durch seine starken Kapitalmärkte und ein florierendes Innovationsökosystem, das weiterhin erhebliche Investitionen anzieht.“ Interesse der Anleger.“

Der Wandel ist für den indischen Markt von Bedeutung, der in der Vergangenheit mit Ausstiegsmöglichkeiten zu kämpfen hatte und bei inländischen institutionellen Anlegern und Privatanlegern mit Skepsis gegenüber dem Börsengang verlustbringender Unternehmen konfrontiert war.

Abhinav Bharti, Indien-Chef für Aktienkapitalmärkte bei JPMorgan, führte die einzigartige Position Indiens auf mehrere Faktoren zurück: makroökonomisches Wachstum, wachsendes inländisches Kapital und politische Stabilität.

„Kein anderes Land weltweit bietet Ihnen so viel politische Sicherheit und Kontinuität der Politik“, sagte er gegenüber Tech in einem Interview. „Man kann gegen eine politische Entscheidung argumentieren, aber man kann nicht dagegen argumentieren, dass sie nicht konsistent war.“

Besonders hervorzuheben ist das Wachstum der indischen Kapitalmärkte. „Was sonst noch gewachsen ist, ist tatsächlich die Liquidität, die ein Vielfaches des Marktwachstums ausmacht“, sagte Bharti. „Wenn man sich die Gesamtjahresdurchschnitte von 2019 bis 2024 ansieht, hat sich die Marktkapitalisierung verdoppelt. Wir lagen bei etwa 2,6 bis 2,7 Billionen Dollar. Wir liegen jetzt bei 5,2 bis 5,3 Billionen US-Dollar. Im gleichen Zeitraum hat sich die tägliche Liquidität verdreifacht, von 5 Milliarden US-Dollar auf 15 Milliarden US-Dollar.“

Der Anstieg der IPO-Vorbereitungen erfolgt vor dem Hintergrund einer Verlangsamung der Geschäftsabschlüsse auf dem Privatmarkt. „Das gedämpfte Umfeld und die zusätzliche Kontrolle durch VCs zwangen Startups, ihre Spitzenbewertungen für 2021 aufzugeben“, sagte ein Partner einer der größten Risikokapitalfirmen in Indien, der nicht namentlich genannt werden wollte. „Aber was noch interessanter ist: Es zwang sie auch dazu, ihre Finanzen zu verbessern. Das Ergebnis ist, dass viele Startups im Jahr 2021, die in 5 Jahren ‚IPO-ready‘ werden wollten, bereits da sind.“

Neben Zepto, TableSpace und anderen kündigte auch das zu Prosus gehörende Unternehmen PayU kürzlich Pläne für einen Börsengang im Jahr 2025 an, während sich die pharmazeutische E-Commerce-Plattform Pharmeasy nach einer umfassenden Umstrukturierung in diesem Jahr auf einen Börsengang vorbereitet. Auch das Finanzdienstleistungsunternehmen MobiKwik plant, nächstes Jahr an die Börse zu gehen.

Technologieunternehmen und Gesundheitsunternehmen machen mehr als 50 % des S&P 500 Index aus. Dieselben Firmen machen weniger als 20 % auf Indiens Benchmark Nifty 50 aus. Es gibt viel Raum für Wachstum für Technologieunternehmen in Indien, sagte Bharti.

Der Börsengang bedeutet nicht, dass die Zukunft eines Unternehmens gesichert ist. Bharti sagte, dass einige Technologie-Startups, die in den letzten Jahren in Indien an die Börse gingen, noch nicht ausgereift seien oder bewiesen hätten, dass ihre Geschäftsmodelle vertretbar seien.

„Ich mache mir Sorgen, dass bei so viel Euphorie auf den Märkten das Bestreben von Unternehmen und Aktionären, der Börsennotierung Priorität einzuräumen und zu versuchen, eine Börsennotierung vorzunehmen, bevor die Unternehmen reif genug für die Börsennotierung sind, zu Unfällen führt“, sagte er.