Es erscheint Batterie Die Investoren des Start-ups SES sind mit dem ersten Gewinnbericht recht zufrieden. Das Unternehmen ging im Februar über eine SPAC-Fusion an die Börse und meldete zu keiner Überraschung einen Verlust.

Und seine Investoren scheinen nichts dagegen zu haben. Die Aktien, die immer noch unter ihrem SPAC-Fusionspreis gehandelt werden, stiegen zum Zeitpunkt der Abfassung dieses Artikels um 16,7 % auf 6,15 $ und übertrafen damit die Gewinne der breiteren Märkte früher am Tag.

Das Unternehmen verzeichnete im ersten Quartal einen Betriebsverlust von 19,2 Millionen US-Dollar. Mit 15,1 Millionen US-Dollar machten die allgemeinen und administrativen Kosten einen Großteil davon aus, während F&E weitere 4,1 Millionen US-Dollar verschlang. Es meldete einen Nettoverlust von 27 Millionen US-Dollar oder 0,12 US-Dollar pro Aktie.

Am Ende des Quartals verfügte SES über 426 Millionen US-Dollar in bar und erwartet, über genügend Landebahn zu verfügen, um 2025 mit der kommerziellen Produktion beginnen zu können.

Batterie-Startups wie SES verlieren alle Geld, und es sieht so aus, als würde das Unternehmen gerade genug verlieren, um im Rennen zu bleiben, aber nicht so viel, dass es seine Reserven aufbrauchen würde, bevor es ein kommerzielles Produkt hat. Die Entwicklung und Kommerzialisierung einer neuen Batterie ist ein langes, teures Spiel und die Investoren scheinen mit dem Balanceakt von SES zufrieden zu sein. Wenn es zu viel ausgeben würde, würde es natürlich den Bankrott riskieren. Und wenn es nicht genug ausgeben würde, würde es riskieren, hinter seine Konkurrenten zurückzufallen.

Investoren scheinen auch andere Batterie-Startups zu belohnen, die im letzten Jahr über SPAC an die Börse gegangen sind, darunter Solid Power mit einem Plus von 10 % und QuantumScape mit einem Plus von 13 %.

Der Saldo zwischen allgemeinen Ausgaben und F&E deutet darauf hin, dass, während die Arbeit an der Lithium-Metall-Technologie weitergeht, ein zunehmender Betrag der Barreserven des Unternehmens für den Bau größerer Anlagen beim Hochfahren der kommerziellen Produktion ausgegeben wird.

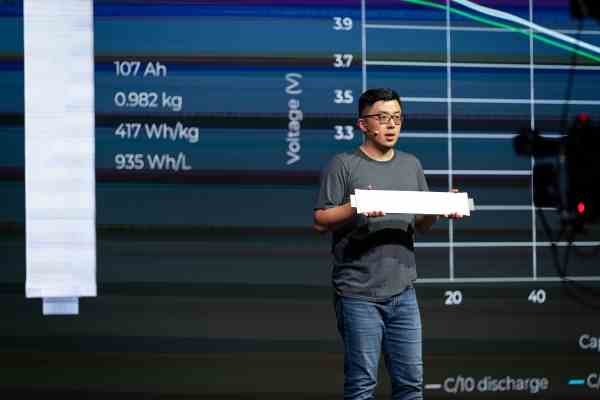

Tatsächlich sagte CEO Qichao Hu Anfang dieser Woche in einem Interview gegenüber Tech, dass das Unternehmen den Ausbau seines Giga-Standorts in Shanghai und einer weiteren Anlage in Korea fortsetzt, die Anfang dieses Jahres angekündigt wurde. Derzeit verfügt der Standort in Shanghai über eine jährliche Produktionskapazität von 0,2 GWh, was laut Hu „mehr als genug“ für das ist, was sie derzeit herstellen.

„Im März haben wir mit dem Bau von Zellen für Hyundai und Honda in unserem Werk in Shanghai und für GM in unserem Werk in Korea begonnen“, sagte er.

Das Unternehmen testet diese Zellen intern und teilt die Daten dann mit Partnern. Bis zum ersten Quartal des nächsten Jahres rechnet Hu damit, Zellen direkt an Automobilunternehmen zu liefern, damit diese ihre eigenen Tests durchführen können.