Die Vereinigten Staaten und China haben bei der Finanzierung der Robotik schon lange die Nase vorn. Daten aus dem Jahr 2022 zeigen jedoch, dass diese Innovationszentren ernsthafte Konkurrenz haben könnten, da die Investitionslandschaft in Europa beginnt, die größten Akteure der Robotik zu übertreffen.

Das Streben nach technologischer Vormachtstellung wurde oft als ein Wettlauf zwischen den USA und China angesehen. Im Laufe der Jahre haben wir erlebt, dass sich dieses Tauziehen bei den Investitionen immer weiter verschärfte, da beide Volkswirtschaften um die Vorherrschaft wetteiferten, um eine Innovationssupermacht zu werden. Während die Robotik in der Vergangenheit eine ähnliche Dynamik verzeichnete, beginnen die Anleger, basierend auf den Daten für 2022, auf einen aufstrebenden Konkurrenten zu setzen: Europa.

Im Jahr 2022 flossen fast 8,5 Milliarden US-Dollar an Finanzmitteln in Robotikunternehmen weltweit – erstaunliche 42 % weniger als im Vorjahr – im Einklang mit dem allgemeinen weltweiten Rückgang der VC-Investitionen. Doch trotz der veränderten Wirtschaftslage, in der das gesamte US-Dollar-Investitionsvolumen in die Robotik zwischen 2021 und 2022 sowohl in den USA als auch in China um über 50 % zurückging, verzeichnete Europa einen weitaus bescheideneren Rückgang und sank im gleichen Zeitraum nur um 5 %. Obwohl es noch früh ist, sind wir davon überzeugt, dass es erst der Anfang ist, wie Europa endlich seinen Platz im modernen Robotik-Ökosystem findet.

Europa erweist sich als ernstzunehmender Konkurrent mit einer starken Wachstumsrate

Während die Robotik in der Vergangenheit eine ähnliche Dynamik verzeichnete, beginnen die Anleger, basierend auf den Daten für 2022, auf einen aufstrebenden Konkurrenten zu setzen: Europa.

Wenn wir die Wachstumsrate des Investitionsvolumens in der Robotik in Europa mit der des US-amerikanischen und chinesischen Marktes vergleichen, beobachten wir einige wichtige Trends, die das jüngste Machtspiel des Kontinents auf dem Robotikmarkt vorantreiben.

Mit einer durchschnittlichen jährlichen Wachstumsrate von 28 % im Zeitraum 2018 bis 2022 liegt Europa im Vergleich zu globalen Wachstumszahlen von 2 % bereits vorne. Angeführt wird dieses Wachstum vor allem von Deutschland, wo das Investitionsvolumen im Roboterbereich um 77 % zunahm.

Der enge Nachbar Frankreich verzeichnete einen Anstieg der Roboterinvestitionen um 54 %. Unterdessen verzeichneten die Robotik-Kraftpakete China und die USA einen Wachstumsrückgang, wobei die Robotik-Investitionen seit 2018 um 5 % bzw. 2 % zurückgingen.

In China und den USA kommt es zu einer Verlangsamung des Wachstums bzw. der Spätfinanzierung um 60 %

Um diese Marktveränderungen besser zu verstehen, müssen wir tief in die Finanzierungslandschaft eintauchen und den aktuellen Stand der Finanzierungsrunden untersuchen.

Bei der Aufgliederung unserer Daten in Zuschüsse, Frühphase (Pre-Seed bis Serie A) und Wachstums-/Spätphase (Serie B und weiter) konnten wir eine deutliche Verlangsamung der US-amerikanischen und chinesischen Robotikfinanzierung in Wachstums- und Spätphasen-Investitionsrunden beobachten .

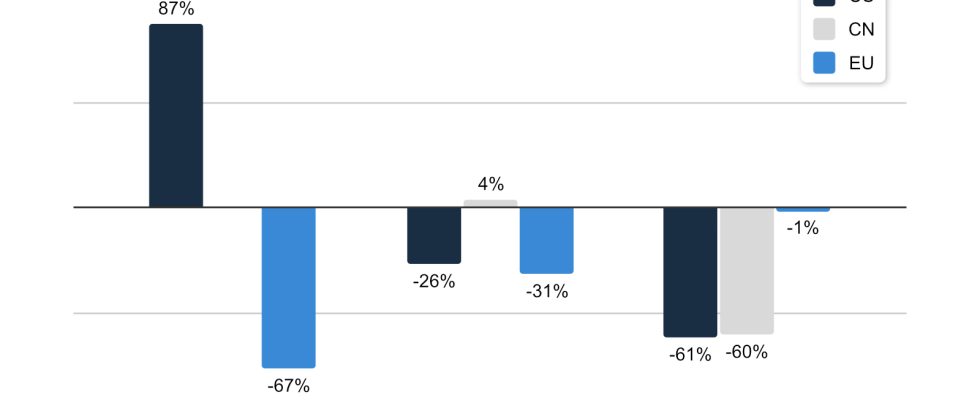

Sowohl in den USA als auch in China kam es im Vergleich zu 2021 zu einem Rückgang des Wachstums-/Late-Stage-Roboter-Investitionsvolumens um 60 %. Betrachtet man hingegen den europäischen Markt, war das Gesamtinvestitionsvolumen für Wachstums- und Spätphasen-Deals nur geringfügig geringer als das von 2021.

Überraschenderweise verzeichnete China einen Anstieg der Frühphaseninvestitionen um 4 %, während Europa und die USA einem ähnlichen Abwärtstrend folgten – ein mögliches Zeichen für die Entstehung neuer Unternehmungen. Die Trends im Wachstums-/Spätphasenfinanzierungsumfeld, die den Löwenanteil des Investitionsvolumens ausmachen, helfen, die relative Stabilität in Europa zu verstehen.

Vergleich des Investitionsvolumens zwischen 2021 und 2022 in verschiedenen Regionen. Bild: Picus Capital mit Daten von Crunchbase

Unter der Oberfläche nahmen im Jahr 2022 mehr europäische Roboterfirmen kontinuierlich Kapital auf – 20 Wachstums-/Late-Stage-Runden – und weniger Ausreißer trieben das Investitionsvolumen an. Im Vergleich dazu wurden die europäischen Robotikinvestitionen im Jahr 2021 stärker von Ausreißern in 13 Wachstums-/Late-Stage-Runden mit einer durchschnittlichen Rundengröße von 108 Mio. USD angetrieben. Unterdessen verzeichneten die USA und China einen Rückgang bei einer Reihe von Deals und mittleren und mittleren Investitionsbeträgen.

Wachstums-/Spätphasenfinanzierung ist komplex. Dennoch glauben wir, dass eine Dynamik, die die Veränderung der Investitionsvolumendiskrepanz zwischen den USA, China und Europa beeinflusst, die Verschiebung der Prioritäten für Wachstums- und Spätphasenfonds ist – von Wachstum zu Rentabilität. Die anhaltende Finanzierung europäischer Roboterunternehmen in diesen Phasen zeigt, dass diese Unternehmen die Kriterien der Wachstumsphase besser erfüllen können als US-Unternehmen. Dies wird unserer Meinung nach auch im Jahr 2023 weiterhin relevant sein.